Въпреки нарастващите лихви все повече потребители кандидатстват за кредити. Това търсене идва предимно от домакинства с по-ниски доходи. Анализ, публикуван в блога на Европейската централна банка (ЕЦБ) разглежда по-отблизо заявленията за кредит и как те влияят върху кредитните стандарти на банките и отпускането на кредити на домакинствата...

Последните резултати от Проучването на очакванията на потребителите (CES) на ЕЦБ показват значително увеличение на дела на потребителите, кандидатствали за кредит. Това може да изглежда изненадващо, тъй като в момента кредитополучателите трябва да плащат по-високи лихвени проценти, а банките предоставят по-малко кредити, отколкото в предишни години.

Кои са основните двигатели зад тази динамика?

Микроданните на CES показват, че има значителни промени в състава на потребителските групи, кандидатстващи за кредит. Потребителите с по-високи доходи вече кандидатстват за нови заеми по-рядко, докато домакинствата с по-ниски доходи кандидатстват за тях по-често, по-специално за потребителски кредит. От своя страна банките вече отхвърлят по-голям дял заявления. Анализът търси отговор на това какво означава този нов състав на набора от заявления за кредит за тълкуването на затягането на кредитните стандарти от страна на банките и издаването на кредити на домакинствата.

Кой кандидатства за кредити?

Процентът на кандидатстване за кредит е намалял донякъде от април 2021 г. до най-ниските 12,6% през юли 2022 г. Оттогава той постепенно се е увеличил до приблизително 17% в началото на 2024 г. Процентът на кандидатстване за 20-те процента с най-добри доходи постоянно намалява. За най-долните 50 процента от разпределението на доходите, от друга страна, има значително увеличение на процента на кандидатстване за заем.

За да разберем по-добре тази тенденция на нарастващо търсене на кредити от домакинствата с по-ниски доходи – през период, в който заемите стават по-скъпи – ние се заровихме по-дълбоко в моделите на кандидатстване за различните видове кредити. С този анализ допълваме изследването, което се занимава с разнородната динамика в молбите за кредит и отхвърлянията във времето.

Факт е кумулативна промяна в процента на кандидатстване по категории кредити между април 2022 г. и януари 2024 г. Категорията с най-голямо увеличение е потребителският кредит сред домакинствата с ниски доходи, който се е повишил с 4,7 процентни пункта. В същото време процентът на кандидатстване за 20% с най-високи доходи намалява за почти всеки вид кредит.

Това потвърждава, че увеличението на общия процент на кандидатстване се дължи по-специално на домакинствата с по-ниски доходи, кандидатстващи за потребителски кредити. Предишна разработка на ЕЦБ документира по-голямата финансова тежест, пред която са изправени домакинствата с по-ниски доходи в резултат на повишаването на цените на енергията и последвалата инфлационна среда. Освен това става ясно, че потребителите реагират по различни начини на това бреме, например чрез коригиране на своите модели на потребление в различни маржове или чрез преразглеждане на поведението им при спестяване и кредитиране.

Увеличаване на дела на отхвърлените молби за кредит

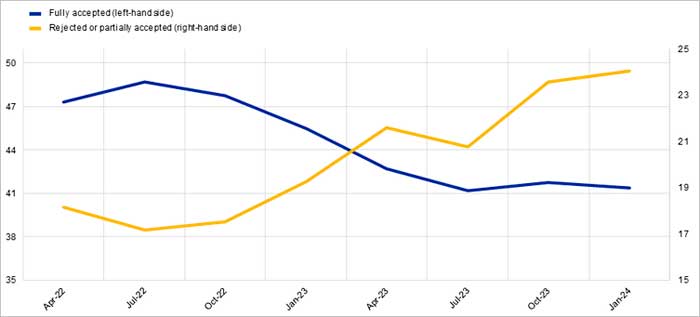

В същото време банките отхвърлят все повече молби за кредити. Данните сочат постепенното нарастване на молбите за кредит, които са или напълно отхвърлени, или само частично приети (жълта линия). Този дял се е увеличил с 5,7 процентни пункта от април 2022 г. Междувременно общият дял на приеманията (синя линия) е намалял последователно с 5,2 процентни пункта през същия период.

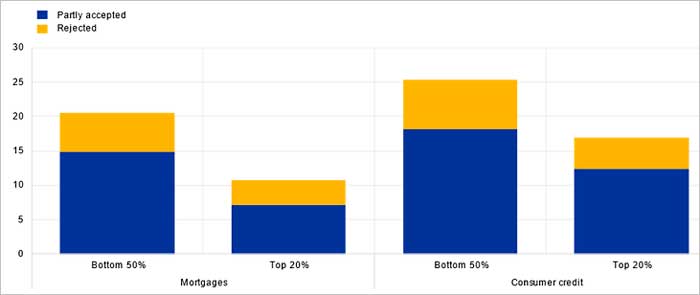

Долната графика показва, че средният дял на кандидатите за кредит, които са се сблъскали с пълен отказ (жълта лента) или частично приемане (синя лента) през последните две години, винаги е бил по-висок за потребителите от долната половина на разпределението на доходите. Такъв е случаят както с молбите за ипотека, така и с молбите за потребителски кредит, докато средният процент на отхвърляне на последната категория като цяло е по-висок и за двете доходни групи.

Какво казва това за поведението на банките при отпускане на заеми

В последните кръгове на проучването на банковото кредитиране на ЕЦБ банките посочиха, че повишеното възприемане на риска е един от основните двигатели на по-строгите стандарти за кредитиране на домакинствата. Прозренията на CES може да ни дадат известна индикация защо банките възприемат рисковете, свързани с кредитирането, като по-високи. Исторически, банките са по-склонни да отхвърлят заявления от потребители с по-ниски доходи. Тъй като съставът на молбите за кредит се е променил, за да включва по-рискови молби за потребителски кредит от домакинства с по-ниски доходи, общият процент на отказ на молбите за кредит се увеличава механично – дори ако кредитните стандарти останат непроменени. Повишеното възприятие за риск може също да е резултат от това, че банките получават повече заявления за заеми, които винаги биха се считали за по-рискови.

От гледна точка на цялостното предоставяне на кредит, това се превръща във все по-труден достъп до кредит за домакинствата, което може да се отдаде на промени в състава на молбата за кредит, а не на затягане на кредитните стандарти.

Заключение

Откриваме, че неотдавнашният скок в молбите за кредит се дължи главно на домакинствата от долната половина на разпределението на доходите, особено тези, които кандидатстват за потребителски кредит. Тази промяна в състава на молбите за кредит може да е накарала банките да възприемат кредитния риск като по-висок от преди. Наистина процентът на отказ за ипотеки и потребителски кредити, които обикновено са по-високи за потребителите с по-ниски доходи, също се е увеличил. Като цяло наблюденията, които документираме, също допринасят за разбирането на това как настоящият цикъл на затягане се предава на различни групи домакинства по отношение на тяхното участие на кредитния пазар.