Анализът е от блога на Международния валутен фонд…

Природният газ може да е една и съща стока навсякъде по света, но цените могат да варират драстично поради сложната мрежа от инфраструктура, необходима за транспортирането му.

Резултатът е частично фрагментиран глобален пазар, главно защото повечето природен газ се движи по тръбопровод – за разлика от пазара на суров петрол, който е по-интегриран и има тенденция да се търгува на една цена на повечето места. Такава фрагментация на пазара на природен газ означава не само, че цените се различават в различните региони, но и че високите цени в една част на света не се предават непременно на купувачи на други места.

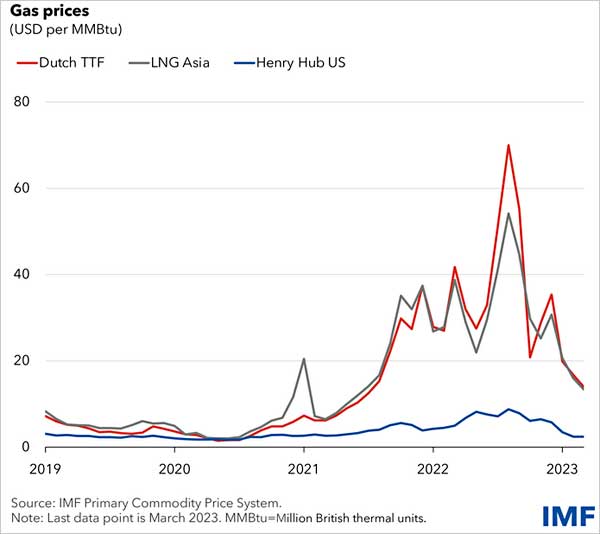

Нахлуването на Русия в Украйна даде ярка илюстрация на ефектите от сегментацията. Потоците по тръбопроводи към Европа от Русия са намалели с 80 процента от средата на 2021 г., повишавайки цените на газа на континента 14 пъти до рекордно ниво през август 2022 г. Цените на световно търгувания втечнен природен газ отбелязаха подобен скок. Но цените на LNG в Съединените щати само се утроиха, оставайки няколко пъти под Европа и Азия.

Несъответствието в цените и изолацията на САЩ срещу глобалните шокове на газовия пазар произтичат от особеностите на добива и транспортирането на газ. Исторически пазарът на САЩ е бил свързан с цените на суровия петрол, тъй като газът е най-вече страничен продукт от нефтените сондажи, но тази връзка, понякога наричана изкуствена интеграция, се разпадна през последното десетилетие, главно поради нарастващото производство на шистов газ. И тъй като производството на газ се увеличи в САЩ, които изпревариха Русия през 2012 г. като най-големият производител в света, и бяха изградени терминали за износ, стана по-лесно да се продава на пазари извън Северна Америка.

Друг важен фактор за цените на газа е технологията, необходима за втечняване и транспортиране на горивото, което трябва да бъде превърнато в компактна форма – около 600 пъти по-малка по обем, отколкото в газообразната си форма – наречена втечнен природен газ, преди да може да бъде заредена на специално проектиран превозвачи за транспорт по море или по шосе.

Капацитетът за износ на LNG е фиксиран в краткосрочен план. Съоръженията за втечняване, износ, внос и регазификация изискват големи инвестиции, така че регионален шок, като инвазията на Русия в Украйна, може да накара регионалните цени да се движат в различни посоки.

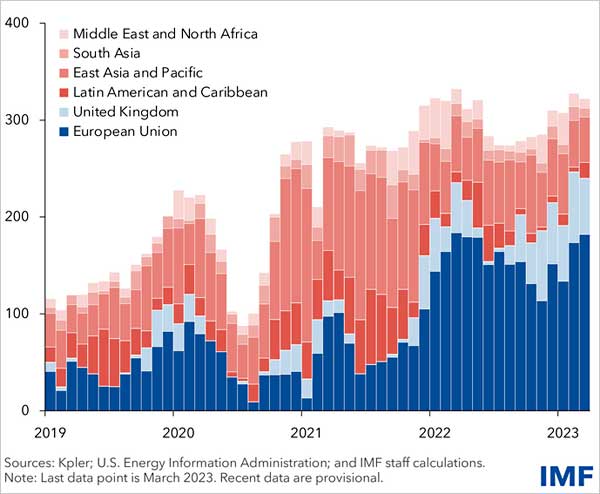

След инвазията миналата година Европа се обърна към LNG, за да замени вноса на руски газ по тръбопроводи, а доставките от САЩ се очертаха като ключов заместител. Защо това беше възможно, когато капацитетът за износ на LNG от САЩ е фиксиран? Тъй като газът в Европа получи временна ценова премия през пролетта и лятото на 2022 г., азиатските клиенти на US LNG решиха да пренасочат своите товари за продажба в Европа.

Има още една важна странност на пазара на природен газ. Формулите за ценообразуване за дългосрочни договори за доставка с американски компании обикновено използват цените в САЩ. Това означаваше, че азиатските клиенти с дългосрочни сделки можеха да купуват по-евтино от САЩ, след което да пренасочат корабите-цистерни в морето, за да продават товари на много по-високата европейска спот пазарна цена.

Въпреки нарастващата зависимост от LNG като заместител на руския тръбопроводен газ, европейският капацитет за внос на LNG не се оказа обвързващо ограничение за пазарната интеграция. Европейските терминали за внос имаха много свободен капацитет преди инвазията на Русия в Украйна и с добавянето на мобилни плаващи съоръжения за регазификация, Европа успя да осигури необходимата инфраструктура за поемане на по-големи обеми внос на LNG.

От друга страна, Съединените щати и други производители на газ изнасят на границите на капацитета си и е необходимо разширяване на глобалния капацитет за износ на LNG, за да се върнат европейските и азиатските цени до исторически нормалните нива в по-дългосрочен план. В Съединените щати тези капацитети са готови да продължат да растат, дори след постигнатите бързи печалби. Първият терминал за износ на LNG в страната беше открит през 2016 г., последван от много други.

Значителни проекти за разширяване, които вече са в процес на изграждане в Съединените щати, Африка, Близкия изток и другаде, вероятно ще увеличат световния капацитет за износ на LNG с 14 процента до 2025 г. Други планирани проекти могат да доведат капацитета за износ до около 1 трилион куб. метра, приблизително една четвърт от световното потребление на газ за миналата година.

Осигуряването на финансиране за изграждане на нови терминали обаче може да се сблъска със сериозни пречки. Фирмите се нуждаят от 15- до 20-годишни договори, за да получат банково финансиране за строителство. Терминалите обикновено струват от 10 до 15 милиарда долара и отнемат две до четири години, за да бъдат завършени. Сроковете са по-малко сигурни за проекти без дългосрочни договори за продажба и редица от тях може никога да не бъдат построени.

В крайна сметка разширеният капацитет за износ на втечнен природен газ на Съединените щати и други производители може да се окаже решаващ за създаването на истински глобални газови пазари, които са балансирани между регионите. Тъй като напредналите икономики увеличават зависимостта си от зависещата от времето възобновяема енергия от вятър и слънце, те вероятно ще видят критични периоди на увеличено търсене на допълнителен природен газ за посрещане на нуждите от производство на електроенергия.

Интегрирането на глобалните газови пазари и изграждането на необходимата инфраструктура позволява цените да стимулират реакциите на търсенето и предлагането на по-големи, по-интегрирани пазари. Това помага за буфериране на глобалните енергийни пазари срещу шокове в предлагането.