Редица фактори у нас ограничават ефектите от затягането на паричната политика на ЕЦБ и от повишената от БНБ ставка на задължителните минимални резерви (ЗМР) върху лихвените проценти по кредитите за домакинствата.

Това отчита БНБ като част от първия си за годината Икономически преглед, изготвян от експертите на централната ни банка.

Въпреки, че годишната инфлация продължава да се забавя, възлизайки на 3.1% през март, фактори, произтичащи от вътрешната среда, които продължиха да оказват проинфлационен натиск, бяха силните темпове на растеж на частното потребление и на разходите за труд на единица продукция. Най-висок положителен принос за общата инфлация през март 2024 г. са имали услугите и стоките и услугите с административно определяни цени и тютюневите изделия, следвани от хранителните продукти. От БНБ прогнозират годишната инфлация да продължи да се забавя през второто и третото тримесечие на 2024 г., но очакваното запазване на силното потребителско търсене и нарастването на разходите за труд на единица продукция ще продължат да оказват проинфлационен натиск върху цените.

Обръща се и внимание, че растежът на разходите за труд на единица продукция в условия на недостиг на работна сила допринася за по-високи разходи за производство на фирмите, а силното потребителско търсене е предпоставка фирмите да пренасят повишените си разходи върху крайните потребителски цени.

Фискалната политика е продължила да има проинфлационно влияние посредством повишаването на социалните плащания и на компенсацията на наетите в публичния сектор през последните години, които подкрепят нарастването на разполагаемия доход и потреблението на домакинствата и създаваха предпоставка за запазване на висока инфлация при по-чувствителните към търсенето компоненти на ХИПЦ, като услугите.

Същевременно, изтъкват от БНБ, поддържането на бюджетни дефицити, финансирани с външни емисии на ДЦК, оказва допълнително влияние за продължаващия приток на привлечени средства и за задържането на висока ликвидност в банковата система, което допринася за ограничената трансмисия на паричната политика на ЕЦБ върху лихвените проценти по депозитите и кредитите в сектора на домакинствата в България.

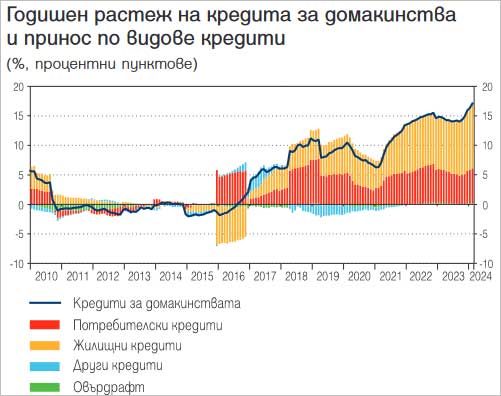

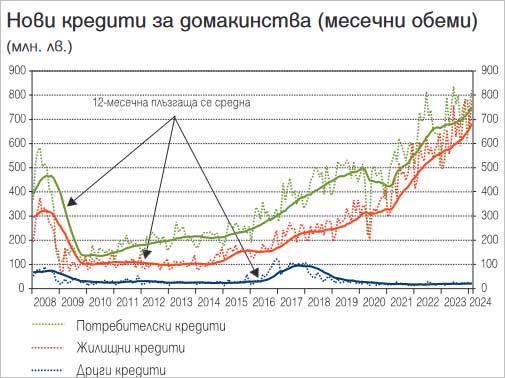

През първите два месеца на 2024 г. годишният растеж на кредита за домакинствата е продължил тенденцията към ускорение от края на 2023 г., като към февруари достига 17.1% (15.9% през декември 2023 г.), за което главно допринасят жилищните кредити и в по-ниска степен – потребителските кредити. Растежът на жилищните кредити възлиза на 22.0% на годишна база (20.5% към декември 2023 г.), а този на потребителските кредити – съответно на 13.1% (12.3% в края на 2023 г.).

Търсенето на кредити от страна на домакинствата продължава да бъде подкрепяно от нарастващите доходи от труд и нивата на лихвените проценти, които са се запазили много ниски при жилищните кредити. Резултатите от Анкетата за кредитната дейност на банките показват, че през четвъртото тримесечие на 2023 г. търсенето на финансов ресурс за закупуване на стоки за дълготрайна употреба и на стоки за текущо потребление е имало определящо значение за по-силното търсене на потребителски кредити, докато състоянието на макроикономическата среда е единственият фактор, оказал влияние в посока понижение на търсенето на потребителско финансиране спрямо предходното тримесе чие.

При жилищните кредити нуждите на домакинствата от средства за закупуване на първо и на допълнително жилище, както и ниските нива на лихвените проценти са били факторите с най-съществен принос за по-високото търсене, като в същото време перспективите за развитието на пазара на жилища и състоянието на макроикономическата среда са повлияли за по-слабо търсене на кредитен ресурс.

От страна на предлагането влияние за нарастването на кредита за домакинствата имаха високата ликвидност, стабилната капиталова позиция на банките и конкуренцията между тях, като тези фактори продължиха да ограничават ефектите от затягането на паричната политика на ЕЦБ и от повишената от БНБ ставка на ЗМР върху лихвените проценти по кредитите за домакинствата. В допълнение поскъпването на жилищните имоти е предпоставка за нарастване на обемите на новите жилищни кредити, което също подкрепя растежа на жилищното кредитиране.

При новоотпуснатите потребителски и жилищни кредити през първите два месеца на 2024 г. се наблюдава тенденция към продължаващо повишаване на обемите.

В началото на 2024 г. среднопретегленият лихвен процент по нови срочни депозити в сектора на домакинствата остана на ниски нива, като през февруари възлиза на 0.88%.

Високата ликвидност и продължаващият приток на привлечени средства в банковата система са главните фактори за запазващите се ниски лихвени проценти по нови срочни депозити за домакинствата общо за банковата система. Тези фактори не създават стимул за повечето от големите търговски банки да започнат да повишават лихвените проценти по нови срочни депозити и тези лихвени проценти при големите банки оставата близо до 0%. В резултат трансмисията от затягането на паричната политика на ЕЦБ и ефектите от предприетото от БНБ увеличение на ставката на ЗМР върху лихвените проценти по новопривлечени средства от домакинствата са останали ограничени общо за банковата система, отчита още БНБ.