- Малка родна валутна история

България въведе паричен съвет в средата на 1997 г., като фиксира своята собствена валута към германската марка в съотношение 1000 лева към една германска марка. Две години по-късно, след деноминация, новият български лев се приравни към една германска марка. В началото на 2002 г. се въведе в обращение новата обща европейска валута евро (EUR). В съответствие с действащия Закон за БНБ българският лев премина към фиксинг към евро в същото съотношение, каквото беше това към германската марка, по-точно 1,95583 лева за едно евро.

Паричният съвет в България беше въведен след драстично обезценяване на местната валута (Фигура 1). В началото на 1996 г. курсът на местната валута към американския долар беше около 70 BGL/USD, но към средата на месец февруари 1997 г. достигна почти до 3000 BGL/USD. След политическа нормализация валутният тренд се обърна и два месеца по-късно българският лев се оскъпи примерно два пъти.

Средногодишният валутен курс през 1996 г. беше 175 BGL/USD, докато същият показател една година по-късно беше вече 1677 BGL/USD, т.е. в рамките на една година местната валута се обезцени почти 10 пъти (955%)! Подобна обезценка не отговаряше на състоянието на българската икономика, а беше следствие от катастрофално подценяване на пазарни съотношения, некадърно макроикономическо управление, както и от съзнателно налаган правен хаос.

Българската икономическа реалност в началото на 20-те години на настоящия век е несравнима с това от средата на 90-те години на миналия век. Съотношението на българския лев към германската марка обаче продължава да е непокътнато.

Българският лев няма пазарна оценка от средата на 1997 г., т.е. вече почти четвърт век.

2. Междустранова съпоставка

Към началото на 2022 г. осем страни-членки на ЕС са извън еврозоната (т.нар. страни в дерогация): България, Дания, Полша, Румъния, Унгария, Хърватия, Чехия и Швеция. Дания е изключение – на нея е дадено правото да не се включва в еврозоната (неограничена дерогация). Швеция е особен случай – проведен в страната референдум през 2003 г. препоръчва невключване в еврозоната и запазване на местната валута, но при нея не е в сила правото за изключение.

От 10.07.2020 г. българският лев и хърватската куна са включени в т.нар. чакалня за еврозоната (Exchange Rate Mechanism II – ERM II), в която страните-кандидатки следва да изпълняват критериите от Маастрихт за присъединяване в еврозоната в рамките на поне две години.

На Фигура 2 е представено изменението на валутните курсове на пет страни в дерогация от Централна и Източна Европа. Възходящата динамика на кривите показва оскъпяване (валоризация), а низходящата динамика – обезценяване (девалвация) на съответните валути спрямо евро.

Периодът 2000-2008 г. е време за адаптация на валутните курсове на Полша, Румъния, Унгария и Чехия. При тези страни за указания период като цяло се наблюдава оскъпяване на местната валута спрямо евро. Най-силно е изразен този процес в Чехия, но в Румъния също се фиксира значителна валоризация. Този процес е естествен, доколкото въпросните страни поддържаха в социалистическото си битие изкривени непазарни стойности на валутните си курсове, а включването към ЕС предполагаше по-свободен пазарен обмен. Унгария е изключение от тази тенденция и то е следствие от относително по-свободния и по-активен икономически обмен на страната с развитите икономики във времето преди 90-те години на миналия век.

Икономическата криза от 2008 г. отрезвява съотношенията. И при четирите страни се наблюдава чувствителна валутна обезценка, насочена към смекчаване на кризисните проявления. След 2008 г. и четирите страни успяват да уточнят равновесните си валутни позиции. В следващите десетина и повече години не се наблюдават съществени трендови промени във валутните съотношения, като общо взето надделява стремежът за сдържано, умерено и контролирано обезценяване на валутите като средство за стимулиране на икономическата динамика при отчитане на конкретни национални особености.

Кризата Covid-19 се отразява на валутните съотношения в посочените страни, макар че относително бързо въздействията се асимилират. Полската злота и унгарският форинт се обезценяват с около 6%, чехската крона – с близо 3,5%, докато румънската лея остава устойчива.

Скоростта на възстановяване на предкризисните тенденции е индикатор за съзряване на икономиките.

През целия период българският лев остава твърдо фиксиран за евро (респ. германската марка) и не участва като управленски инструмент при решаването на вътрешните икономически проблеми.

Непретенциозният поглед върху разположението на кривите на Фигура 2 може да установи поддържане на някакво средно равнище и леко очертан тренд при четирите страни с по-свободен валутен режим. То би могло да послужи като основание за оправдаване на твърдият фиксиран режим у нас. Това обаче е равносилно на поддържане на един и същ (среден) тип дрехи през всички времеви годишни сезони, независимо от температурните колебания.

3. Включване към еврозоната

Валутната адаптация има отношение към включването на дадена страна към еврозоната. Неравновесният непазарен валутен курс ще създаде икономическо напрежение след включване в еврозоната. Несъразмерно обезценената валута у нас поддържа общото равнище на цените в страната на относително ниско равнище, докато свободният търговски обмен в монетарния съюз съдейства за ценова конвергенция. Сближаването на ценовите равнища при фиксирани валутни съотношения може да се извърши единствено при изпреварваща инфлация у нас в сравнение с еврозоната. При този процес се обезценяват акумулирани стойности, което означава общо стойностно обезценяване, т.е. неконтролируемо изтичане на национален доход от България към еврозоната и обедняване на населението.

При валутното обезценяване в Чехия, Полша, Унгария и Румъния, което се наблюдава на Фигура 2, също се индуцира инфлация и се обезценяват натрупани вече стойности, но се стимулира икономическата динамика, докато в случая с България вътрешната изпреварваща инфлация изяжда стойност, но не съдейства за ускоряване на икономическата динамика.

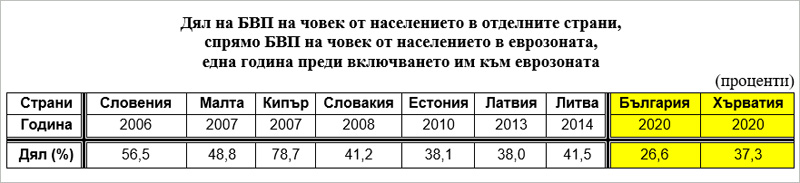

Ефективното включване в еврозоната предполага предварителното достигане на определено критично равнище на икономическо развитие. В Таблица 1 може да се проследи националното равнище на БВП на човек от населението, съотнесено към същия усреднен показател в еврозоната. Показаните съотношения са за годината, предхождаща включването към еврозоната.

При изброените 7 страни в Таблица 1 (без България и Хърватия) средният дял на номинален БВП на човек от населението една година преди включване към еврозоната, спрямо номинален БВП на човек от населението в страните от еврозоната, е 49%, докато в България към 2020 г. същият дял е едва 26,6%. Състоянието на Хърватия е сравнимо с това на Естония и на Латвия.

От Таблица 1 може да се прецени евристично, че въпросният критичен праг на БВП на човек от населението е около 40%. Четирите страни (Словакия, Естония, Латвия и Литва) са около тази граница, към нея гравитира и Хърватия като потенциален член на еврозоната в непосредственото бъдеще, докато България изостава чувствително. Към 2020 г. БВП на човек от населението в България се оценява от Eurostat на 8840 евро и за да покрие очертания в Таблица 1 праг, до момента на включването си в еврозоната България би следвало да увеличи този си показател примерно с 50%!

4. Заключение

Не съществува макроикономически инструмент за управление, чийто ефект да е винаги и само еднопосочен. Такъв е случаят и с валутния курс – при всеки валутен режим се печели едно, а се губи друго.

Фиксираният валутен курс през 1997 г. у нас се възприе като своеобразно „наказание“ за провежданата неудачна парична политика. След изживявани катастрофални валутни колизии българският народ бе доволен от въведеното твърдо и предвидимо валутно съотношение.

Споменът от валутния хаос и валутни злоупотреби от първата половина на 90-те години у нас е пресен и продължава да ни държи на нокти. Какъвто и да е вариант на промяна свързваме неизменно с връщане към пълната валутна несигурност. Макроикономическото управление, както и населението като цяло, не си дава сметка за негативните ефекти, свързани с поддържането за продължително време на съществено подценена национална валута. То съдейства за несанкционирано изтичане на национален доход, както и не допуска смекчаване на външни финансово-икономически шокове. Резултатът рефлектира върху трудно превключване към ускорен икономически растеж, от който страната има крещяща необходимост.

Включването ни в еврозоната се възприема повсеместно като универсално благо. Масово се очаква и се преценява, че след включване към еврозоната България автоматично, някак магически и мигновенно, ще реши почти всичките си икономически проблеми.

Истинският финансово-икономически проблем за България е достигането на критичен праг на равнище на икономическо развитие, който да позволи на страната да е относително равностоен икономически партньор на страните от еврозоната. Това е задача, която българският народ, респ. макроикономическото управление, трябва да реши самостоятелно. Няма външна предпоставка или сила, която да ни изведе автоматично и безболезнено на европейската магистрала.

Фиксираният преди четвърт век подценен валутен курс не съдейства за ефективното решаване на вътрешните ни социално-финансово-икономически проблеми.