Блажени са онези, които управляват делата си, обсъждайки ги с другите.

(Резюме на закона „Шура“ от втора, трета глава и 159 стих на Свещения Коран)

„С колкото повече средства разполага дадено правителство, с толкова нараства вероятността то да прави глупости.“

(Аксиома на Красен Станчев)

Обсъждането на данъчните проектозакони* разкрива нови политически рискове пред публичните финанси. Част от тях произтичат от самата нова „философия“ на фиска. Тя остава скрита зад обсъжданията на възнагражденията за споделена информация за „нередовни“ данъкоплатци, благодарността в ресторантите, промените в данък сгради, максималния осигурителен праг, идеите за облагане на събирачите на диви гъби и боровинки, на гражданските договори, преговорите с търговците на дребно за цените и други квази-данъци (т.е. разходи за работа с правителството).

Контрол и квази-данъци

Междувременно квази-данъците се увеличават. По две причини: планираните с новия бюджет повишения на заплатите в държавната амнистирания са 2 млрд. лева повече от миналата година, а от 2021 г. броят на служителите в нея е около 10 хиляди повече. Разходът за заплати в проектобюджета е почти 10 млрд. лева (втори по обем след трансфера към ДОО – 11.4 млрд.). Тези хора са нетни бенефициенти на бюджета, важните негови кредитори са работещите за себе си, в частния сектор и в несубсидирани държавни предприятия. Работата или не-работата на администрацията е разход за кредиторите.

Няма скорошни изследвания, но може да се направи сравнение с 2020 г. Тогава „опашката“ за публични услуги, превърната от време за чакане в средни заплати и пари, струваше на гражданите и фирмите на България около 600 млн. лева. Днес опашката вероятно струва над 900 млн., приблизително 0.5% от БВП за 2023 г. Само поради ръста на заплатите, броя на „услугите“ и социалните помощи.

Контролът е сърцевината на предполагаемите увеличения на приходите в бюджета за следващата година. Той със сигурност ще увеличи квази-данъците, но не и приходите. Симеон Данков коментара в Интернет тези донякъде теми така: „облагане на бакшишите, донос-бонус, сваляне на прага за плащане в брой и приравняването на трудовите и гражданските договори са все примери на милиционерщина в публичните финанси“. Тези политики, ако се осъществят, ще увеличат разходите за работа с правителството и корупцията.

Друг невидим с просто око механизъм за намаляване на ефективността е регулаторното увеличение на разходите (обикновено оправдавано с добри намерения).

Представете си как би „работило“ договарянето на цени с търговските вериги: аз казвам на някой служител какъв е маркетинговият ми план, а той отива при моя конкурент и му продава ориентация в моята политика. Тази практика се наблюдава от КЗК, която си затваря очите за поведението на служителя.

Освен това тази процедура има счетоводни измерения. Осведомяването на данъчните власти за „фискално-чувствителни“ стоки изисква усилие… Елементарно допитване до няколко големи търговци на дребно дава възможност да се конструира техният разход: между 17 и 18 млн. лева за 20-те най-големи мрежи магазини. Но те ще изискват информация от своите доставчици. Общият разход за регулаторно оскъпяване на сделките не може да бъде пресметнат без специално изследване. На основата на последните данни на НСИ за 2021 г. (с отчитане на индекса на оборотите в търговията на дребно), продажбите на „фискално-чувствителни“ стоки (храни и напитки), с информацията за които ще се „бори“ инфлацията, през 2023 г. са поне 25 млрд. лева. Какъвто и да е разходът за информиране на правителството, то не може да предприеме друго освен да приказва или да се опита да контролира цени. И двете мерки са вредни, не ще имат друг ефект върху цените освен изкривяване, но е сигурно, че ще се увеличат намесата, произволът и корупцията.

Политически контекст

Както и да се нарича правителството и относително широкото подкрепящо го парламентарно мнозинство, фискалната политика днес повече от преди изисква диалог и приемственост.

Общите и местните избори от последните три години доказват, че нито на законодателно, нито на общинско равнище в обозримо бъдеще няма да има абсолютни мнозинства при взимането на решения. На правителствено ниво най-късно към края на следваща пролет се планира, ако не се случи друго, нов състав на изпълнителната власт да поеме щафетата на управление на бюджета и страната от сегашния министерски съвет.

При нови избори резултатът ще бъде почти същият. България има шанс в крайна сметка да се превърне в нещо, което политолозите наричат „делиберативна“ или „дискурсивна“ демокрация. При нея решенията не просто се гласуват с мнозинство, а се съгласуват чрез предварително обсъждане. А несполучливите решения се преразглеждат.

Такъв е смисълът на цитираните пасажи от Корана, такива са и библейските изисквания към политиката.

Бюджетната философия преди и след 2020 г.

След 2020 г., противоположно на наложената от избирателите необходимост от управление на държавните дела, обсъждайки ги с другите, липсва точно обсъждането.

- Шест или седем пъти бюджетът бе приеман или актуализиран по спешност, понякога без изискваната по закона за публичните финанси (ЗПФ) макроикономическа прогноза и без категорично спазване на принципите на управление на публичните финанси по чл. 20 от закона.

- Ниският бюджетен дефицит изисква повече и по-внимателно планиране. Още през ноември на 2020 г., с бърза промяна в ЗПФ, бе нарушено националното ограничени от 2% от БВП бюджетен дефицит (в сила от 2012 г.). Всъщност от 2011 до 2020 г. (с дефицит от 4.1% от БВП) правилото е нарушено само веднъж, през 2014 (дефицит 5.4% поради плащания на гарантираните депозити в КТБ). През повечето от онези години дефицитът е значително под 2% от БВП и е само 0.3% през 2016 г., въпреки плащане на 1.2 млрд. лева към РОСАТОМ в края на годината.

- Възстановяването на икономическия растеж през 2021 и 2022 г. със съответно 7.6 и 3.8% от БВП не предизвика дори елементарен опит за намаляване на правителствените разходи и дефицита до национално възприетото ограничение от периода преди 2020 г. Вместо това правителствата и подкрепящите ги парламентарни мнозинства удължиха действията на редица преференции по линия на ДДС (с предполагаем ефект около 0.5 млрд. лева по-малко приходи) и въведоха автоматични механизми на актуализиране на пенсии през бюджета на ДОО (над процента на средно-годишната инфлация) и изчисление на МРЗ. И двата механизма се оказаха проинфлационни и други (типични, известни и от опита, и от теорията) отрицателни стопански ефекти.

- Ако бюджетният дефицит за 2022 г. се оказа малко под 3% БВП, то поради ръста на цените и правителството се оказа „бенефициент“ на инфлацията. За следващата 2024 г. инфлацията няма да има такъв ефект, но правителството удължи действието на преференциите и автоматичните увеличения на плащанията през ДОО и по механизма на МРЗ.

- Философията на бюджета за 2024 г., особено, както стана дума по-горе, бе поставена под съмнение от Фискалния съвет и практически всички икономисти, които не са свързани в правителството – сред тях и не малко министри на финансите и икономиката от периода между 2011 до 2020 г.

- Всъщност от Красимир Ангарски –министър на финансите в служебното правителство на Стефан Софиянски, до Владислав Горанов няма министър на финансите, който да е вярвал, че с повече държавни разходи благосъстоянието на хората в България се повишава автоматично.

- Сега философията на министъра на финансите, правителството и парламентарното мнозинство е коренно различна: за три години абсолютният обем на правителствените разходи се е увеличил точно два пъти, а бюджетните планове се приемат набързо и без необходимото време за обсъждане. Макар в ЗПФ да бе запазен прага на държавните разходи в БВП от 2012 г. като ограничение, изглежда че той постоянно ще бъде нарушаван с равнища над 40%.

Резултатът от спазването на фискалните ограничения

Преди войната на Руската федерация с Украйна, заедно с Пенчо Пенчев, Илия Лингорски, Стоян Панчев и други колеги, по идея на Панчев, подготвихме три кратки филма с интервюта на тема „Преходът като Златен век България“. Не знам дали онова, което казахме, е повлияло някому, но най-важното филмче е гледано над 60 хиляди пъти. А оценката бе изказана за първи път от Соломон Паси през 2008 г. в един парламентарен дебат, позовавайки се на серия публикации на Института за пазарна икономика. През 2013 г. събрахме в отделен сборник, под заглавие „Отвъд стопанските нещастия“ онова, което той явно бе прочел и анализи, които той, струва ми се, не би могъл да познава.

Не само войната на Русия срещу Украйна, но безброй вътрешни проблеми на житейската, обществената, умствената и политическата среда в България от последните десетина години пречат на оценката на изминалите години от гледище на здравия смисъл, т.е. на онова, което всеки знае за икономиката и просперитета, без да знае, че знае нещо полезно или дори си мисли, че нищо не знае.

Напредък

Оценката на изминалите години на реформи би трябвало да започне не от 1989 г., а от по-рано.

През 1985 г. започва онова, което днес се нарича демографска „катастрофа“. Намаляването на населението е поради вътрешни причини: намаляване на броя на лицата в семейството, ниски доходи, обща неефективност на икономиката и насилието спрямо българските турци. Емиграцията е фактор след 1989 г., особено след либерализацията на визовите режими заедно с началото на процеса за присъединяване на страната към ЕС (1999 г.)

През 1987 г. БНБ информира тогавашното правителство за фактическа невъзможност за обслужване на външния дълг. Но самият дълг е натрупан в резултат на предишна дългова криза – тази от 1973-1978 г. За нея може да се прочете дори в Уикипедия. Но за подробности е добре да се видят архивите и публикациите на БНБ.

От 1960 г. (когато са разрешени абортите) до 2000 г. статистиката показва, че има само шест години, в които ражданията са повече от абортите. Обикновено с малко. Очевидно по някаква причина хората до 1999 г. (тогава броят на ражданията и абортите е равен) предпочитат да прекъснат живота на бъдещите си деца, преди да са ги родили.

Най-дълга преди 1989 г. е продължителността на живота през 1986 г. (71.5 години). Подобно на другите страни от комунистическия лагер тук няма значимо подобрение на този показател на благоденствие след 1960 г. Подобрението в тези страни, но не и в България, започва през 1991 г., тук – едва през 1997 г. Основното, което се случва е началото на реформите, на либерализацията на политическия и стопанския живот. През онази година в България то започва за втори път именно през 1997 г.

Пресметнат в щатски долари (щ.д.)от Световната банка, най-висок е БВП на човек от населението също през 1987 г. (3.1 хиляди), до годината на първите свободни избори (юни 1990 г.) той спада с 25%. С още почти 30% е спадът до 1994 г. (1.1 щ.д.). През 1995 се подобрява до 2.3 хиляди, но към 1997 г. отново се свива до 1.4 хиляди щ.д. През миналата година БВП на глава от населението е 13.4 хиляди щ.д.

През тази година България най-вероятно вече ще влезе в групата на икономиките с висок доход. Критерият е 14.845 щ.д. БВП на човек. На България „не й достигат“ около 70 щ.д.

Клубът на „богатите“

Очевидно напредъкът трябва да се оценя в сравнение. Но не толкова в сравнение със самата България, а с онези страни, които по възприятие са по-заможни.

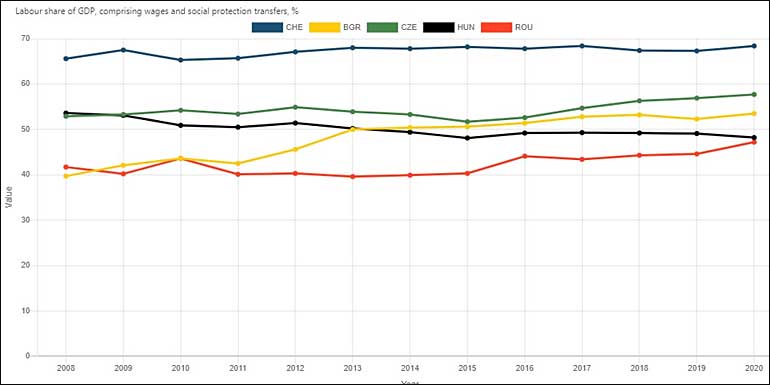

Тази графика, конструирана по данни на ООН показва дела на възнагражденията за труд (включително бюджетните трансфери) като дял от БВП, в динамика за България, Румъния, Унгария Чехия и Швейцария. В България напредъкът е най-постоянен и значителен – от 39.7% през 2008 г. (това е годината на въвеждане на пропорционален данък върху доходите без необлагаем минимум) до 53.5%. В другите подобренията или са по-скромни, или има застой.

Важни са и подробностите. Те се виждат най добре в сравнението на България със страните от ОИСР. И то е направено в последното издание на Индикаторите за устойчиво управление. То дава представа за политиките и реформите в този клуб на най-богатите. В сравнението от 2014 г. са включени, като кандидати за членство в ОИСР, България, Румъния и Хърватска.

В класацията на тези 41 страни България има едно първо място.

То е по индикатора „държавен дълг на едно дете“, с бал 9 по десетобалната система. Постижението е въпреки намалената раждаемост. То показва тежестта на публичното управление, която вероятно ще се стовари върху плещите на следващото поколение. В основата е ниският дял на държавния дълг в БВП. (По този показател България е втора в класацията след Естония.)

Като подобласт с най-висок ранг на България е бюджетната й политика, тя е 6-та в класацията, заедно с Естония, Нова Зеландия и Норвегия. И близо до Швейцария, Швеция и Дания, които заемат първите три места.

И данъчната политика поставя България (с общ ранг 20) в първата половина на класацията. Балът е практически същият като този на Австралия, Испания, Малта, Нидерландия, Словения и Чехия. Но е на едно от първите места по достойнства на облагането на личните и корпоративните доходи. Но балът на България тук е относително нисък поради това, че данъчната система се смята за относително сложна. Това е само донякъде вярно.

Според доклад на колега от Карловия университет, поръчан от групата на зелените в Европейския парламент, България е единствената страна в ЕС, в която международните компании плащат изцяло данъците си, както се изисква по закон.

Предполагаемото усложнение на данъчния режим идва от обстоятелството, че в страните от ЕС с равен („плосък“ или пропорционален) данък данъчната тежест върху труда, при отчитане и на ДДС като данък върху потреблението, е 11-12% по-висока в сравнение със страните с прогресивно облагане на доходите.

Както обаче показват и вече приведените статистически факти, това обстоятелство не пречи на гражданите на България да забогатяват.

Опитът от последните месеци

Няколко случая показват липсата на желание за диалог и предпочитание към т.нар. „политика на свършени факти“.

Служебният министър на финансите през юли 2021 г. обяви, че България е одобрила – без обсъждане – инициатива за 15% корпоративен данък на чуждестранните компании и определи критиката на това решение за „пълна глупост и целенасочени лъжи в условията на предизборна кампания“. Сега това решение ще стане част от данъчната система. Последиците остават без анализ, а те са следните.

- Новият данък не решава нито един от фискалните проблеми на страните, които го инициират.

- Той е в изгода на самите компании (които веднага го подкрепиха), създавайки по-неблагоприятни условия за навлизане на пазара на техните конкуренти. Новият данък през цената да бъде прехвърлен върху потребителите.

- Аргументът, че тези компании са чуждестранни и глобални, първо, не е верен – много български граждани и фирми работят и, второ, е чиста фискална илюзия, която внушава, че „някой друг плаща“.

- Данъчното обособяване на тази група данъкоплатци у нас е промяна във фундамента на данъчните закони, които третират еднакво всички корпоративни платци. Това се случва в противоречие с цитираните изводи от доклада на европейските Зелени от 2019 г.

Местните избори показаха дори по-непорядъчна липса на готовност за обсъждане на данъчните политики, примесена с елементи на изненада.

Избирателите не бяха уведомени за планираните промени в „данък сгради“. Как ще стане и колко ще е увеличението – до момента не е ясно. Но е очевидно, че преди всичко ще пострадат по-малоимотните семейства, тези с един родител и пенсионерите. Лесно е да се предвиди, че по-засегнати ще бъдат областите, които в момента губят население и че данък ще се търси от емигриралите в други краища на страната собственици.

Общините ще имат повече собствени приходи, ако 1/5 от данъка върху дохода на фирми и граждани, се връща там, където е произведен. Повечето общини подкрепят такъв подход. Така ще се освободи и ресурс за обезлюдените, застарели и стопански неактивни градове и села.

Други фискални илюзии

Засега най-големите кешови разплащания са за корумпирани политици и партии. Използват се дори плащания в натура –чрез суджук, зеленчукови консерви, трансфери от ЕС и/или гласове на избори.

Срязването на прага на разплащанията в брой до 5000 лева е изначално безсмислено. Картовите разплащания са удобни и затова все повече предпочитани. Мнозина предпочитат кеша в отговор на някакво регулиране и неефективност. Например поради разходи, наложени от кодекса на труда (колективни трудови договори, висока и административно налагана МРЗ – която се плаща не от онези, които са я наложили, трудно регистриране и липса на стимули за отчитане на временните договори за работа) или данъците върху труда (т.нар. „осигуровки“)

Проблемите с облагането на граждански договори, доколкото ги има, са породени от същите причини: при МРЗ е близка до средната за поне 5-6 области, доходът по тези договори поддържа заетостта и стопанския живот. Временните договори не се зачитат като прослужени години, а частните пенсионни и здравни фондове биват неглижирани като изсветляващи сивотата на трудовия пазар.

Отвъд МРЗ са онези, които работят за себе си – около 900 хиляди души. От увеличението й те нямат пряка полза, но имат повече разходи за държавни такси, определяни чрез МРЗ.

На максималния осигурителен доход се гледа като на дойна крава от хора, които очевидно плащат повечето преки данъци. С техните осигуровки се търси невъзможно решение на проблемите на НОИ.

Търсенето на бюджетни приходи чрез облагане на събирачеството, ще изложи по-големите (полу-фирмени) събирачи на риск от увеличаване на патента, а по-малките ще страдат от произвола на проверяващите.

Илюзиите биват и макроикономически

Няма как да бъде стимулирана икономиката, като се увеличават правителствените разходи. Всеки такъв разход трябва преди това да е събран от някого. Глупавите правителствени политики стават по-вероятни при по-големи размери на сумите, които политиците преразпределят.

Данъчната система е справедлива и ефективна, когато, както казват Дж. Ст. Мил и папа Пий XII, „вади от джоба на възможно най-малко“ (оставя възможно най-голям разполагаем доход) и третира всички данъкоплатци. Такъв е ефектът от въвеждането на плоския данък в България. Въвеждането на необлагаем минимум премахва стимулите за по-добро заплащане и подхранва укриването на доходи. При сегашното равнище на МРЗ и брой на хората, които я получават, въвеждането на необлагаем минимум демонтира системата на облагане и поставя под риск около млрд. лева приходи.

При ръст на МРЗ, заплати и пенсии с процент два пъти по-висок от инфлацията, не само се изземва доход от онези, които работят за себе си, в частни и не-субсидирани държавни предприятия (25% от населението – нетни кредитори на бюджета), но се праща сигнал на търговците да се опитат да вдигнат цените. Впрочем в България (и другите страни с такава система в ЕС) тежестта на данъците върху работниците е 11-12% по-висока от страните с прогресивни данъци.

Какво да се прави

Първото и най-важно условие за дългосрочен ръст на благосъстоянието е да се възстанови философията на управление на публичните финанси, наложила си по силата на обстоятелствата, но и с воля на управляващите, след 1998 г.

Според годишните доклади за богатството на Изследователския институт на Креди Суис, през 2000 г., когато България започва опростяването, преструктурирането и намаляването на данъците, средното богатство (спестявания, движимо и недвижимо имущество) на един възрастен гражданин тук е 3 839 щ.д., а през 2020 г. – 42 685 щ.д. USD. Това представлява увеличение от 1111,88% (при регистриран спад през 2009 г. и 2010 г.).

Няма друга страна с такъв ръст на националното богатство в ОИСР или Европа през този период. Няма обаче ясно установена причинно-следствен връзка между въвеждането на плоския данък и динамиката на богатството и/или представянето на икономиката.

Ниската стартова точка е една от причините за забележителния ръст на богатството в България. Бизнес цикълът, предположенията и демографските фактори също действат. Страната започна преговори за присъединяване към ЕС през 1999 г. и се присъедини към Съюза през 2007 г. Преди това през 2004 г. тя стана член на НАТО. Благодарение на обещаващите перспективи (а също и на вътрешния напредък в спазването на върховенството на закона, както и на приватизацията и реформите в бизнес средата), между 2005 и 2008 г. България е на първо място в света (след Хонг Конг) по отношение на притока на ПЧИ спрямо БВП.

Въпреки тези фактори, според статистиката на благосъстоянието на Креди Суис, богатството на възрастните български граждани през 2006 г. е 14,6 хил. USD на възрастен гражданин на България, а през 2007 г. (годината на изравняване и намаляване на корпоративния данък) – 20,4 хил. USD.

Бързото нарастване на богатството не означава, че България изпреварва другите страни: средното богатство за Европа през 2019 г. е 154 хил. USD. За Австрия беше 275 хил. USD, за Словения – 122,5 хил. USD; останалите държави се подреждат както следва: Гърция – 96.1, Естония – 78.5, Словакия – 66.2, Чехия – 64.7, Хърватия – 62.2, Полша – 57.9, Черна гора – 53.5, Унгария – 44.3 и Румъния – 43.1 хил. щ.д.

Богатството в нито една от тези страни, включително и България, не е „правилно“ или равномерно разпределено. Сравнението само показва, че в България богатството все още остава крехко и че би било доста рисковано да се промени плоският данък нагоре и да се въведат елементи на диференциация на данъчните прагове. Каквито реформи се замислят в момента.

Вместо да се правят фискални пируети за сметка на данъкоплатците, достатъчно е управлението на публичните финанси да се опре на собствените достижения на България.

Освен това много по-лесно е стопанският живот да създава повече доход, ако реинвестираните печалби се облагат с нулев данък (по примера на Естония) и ако удържите предвидимостта в икономиката чрез удължаване на всички концесии върху всички работещи договори за ползване на държавна и общинска собственост – от плажната ивица, през курортите, ВиК (държавните и общински дружества разпиляват около 58% от водата) и минералните извори до подземните изкопаеми.

Изглежда възможно да се изведат и поуки от близката история на данъчните реформи в Европа.

В сравнение с други страни опитът на България във въвеждането на пропорционален данък доказва, че всяка данъчна система може да бъде усъвършенствана. Важното е тя да бъде запазена елементарна и лесна за съблюдаване от данъкоплатците. Тяхното мнение следва винаги да се взема предвид. А също така и да запазва стимулите за повече работа, инвестиции в собствени знания и умения и по-висок разполагаем доход.

В българския опит има и щастливото съвпадение на реформите на плоския данък с възходящи тенденции в бизнес цикъла, благоприятна международна икономика или политически развития (като присъединяването на България към ЕС), тези реформи обаче не са заместител на по-доброто функциониране на институциите.

В страни с по-добре функциониращи институции, по-плоски и опростени данъци биха могли да доведат до по-добри резултати.

Но и за България, което е било действително, е възможно.

*Настоящият анализ разширява и задълбочава коментарите на доц. Красен Станчев в текста му „Новата данъчна политика?“, публикуван в ИЖ на 17 ноември