БНБ е длъжна да представи в НС годишен отчет за своята дейност, консолидирания си финансов отчет заедно с одиторския доклад и отчета за изпълнението на бюджета си в срок не по-късно от 30 април на следващата година (чл.51 от Закон за БНБ).

И тази година БНБ изпълни в срок задължението си.

Годишният отчет на БНБ съдържа богата информация за хода на финансово-икономическите процеси в страната. Редно е отчетът да се обсъжда детайлно от НС. Неговото внасяне в парламента се регистрира, но поради комплицираната проблематика и недостатъчния брой квалифицирани експерти остава необсъждан и неоценяван.

Целта на настоящия материал е да дискутира резултатите от управлението на Международните резерви на БНБ (които се покриват с Брутните валутни резерви на страната – БВР) в частта, свързана с доходността от управлението им, както и с вноската на БНБ в държавния бюджет.

- Въвеждаща информация

В съответствие с действието на паричния съвет БВР се представят в баланса на управление „Емисионно“ на БНБ. В годишния отчет на БНБ се предлага разширен анализ и оценка на състоянието на БВР и проблемите при тяхното управление в рамките на отчетната година.

Законът за БНБ установява начина и правилата за управление на БВР. Целта е те да се инвестират в сигурни финансови инструменти така, че: (1) Рискът от каквато и да е загуба на капитал да бъде сведен до възможния минимум; (2) Стопанисването на БВР да осигурява определен доход.

От приходите от дейността на БНБ се покриват нейните разходи. БНБ заделя провизии за попълване на своя фонд „Резервен“, както и на фондовете си със специално предназначение.

Остатъкът от годишното превишение на приходите над разходите на БНБ и направените отчисления се внася всяка година в приход на държавния бюджет.

2. Структура на дохода от стопанисването на БВР

Доходът, който БНБ реализира от стопанисването на БВР, съдържа три елемента.

Първият основен елемент е наречен условно „Доход от активите“. Той е доходът, който се формира от инвестирането на БВР в сигурни финансови инструменти (основно ДЦК, емитирани от развити икономики), както и от поддържането на депозити в безпроблемни (сигурни) търговски банки. Сигурността на емитентите се оценява в съответствие с кредитния им рейтинг.

Вторият елемент е „Доход от валутна преоценка на активи и пасиви“. Тъй като доминиращата валута в БВР е EUR и курсът на местната валута е фиксиран към EUR, то този вид преоценка е практически нулева. БВР съдържат златни резерви във вид на стандартен борсов формат (златни кюлчета), цената на златото се колебае на международните пазари, от където се формира вторият елемент на дохода. В отделни години той е чувствителен поради пазарната вариация на цената на златото. Този вид преоценка е до голяма степен фиктивна, на книга, тъй като златото не се използва за международни разплащания, а остава като непокътнат резерв.

Третият елемент фигурира като „Разход по пасивите“. Той се предопределя изцяло от решения на Управителния съвет на БНБ, т.е. той е напълно субективен. Ако БНБ плаща (или не плаща) лихви по поддържани при нея депозити, тогава разходите по пасивите нарастват (или обратното).

3. Доходност от активите на БНБ

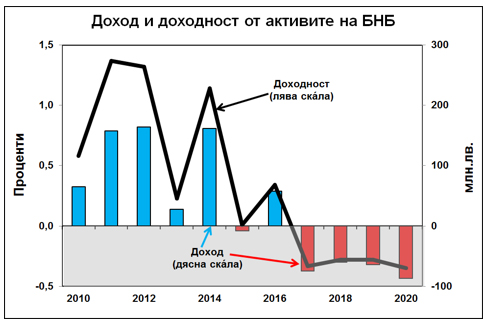

На Фигура 1 са представени доходът и доходността от активите на БНБ. Те зависят от международната конюнктура, но крайните резултати оказват пряко отражение върху вътрешни финансови показатели.

Доходността от активите на БНБ не би могла да бъде висока, тъй като БВР се инвестират единствено и задължително в сигурни финансови инструменти (ДЦК), които от своя страна са нискодоходни. БВР обаче нарастват чувствително във времето, така че дори и ниска позитивна доходност формира доход, който не е за пренебрегване. Така например в края на 2020 г. БВР се оценяват на повече от 60 млрд.лв.! Монетарното злато е близо 4 млрд.лв. в посочената сума, а останалите средства са активи за инвестиране. Значителна част от монетарното злато също е инвестирано в първокачествени банки, така че почти целият обем БВР следва да е доходоносен. В резултат доходът от активите, който се формира дори при значително ниска (но все пак – позитивна!) доходност формира непренебрежим доход (например повече от 100 млн.лв. средногодишно за 2010-2016 г.).

През последните четири години (2017-2020 г.) обаче международната конюнктура се промени съществено и доходът от активите на БНБ се установяви трайно на отрицателни равнища, респективно доходността на активите е отрицателна величина (средногодишно по-ниска от -0,3%!). Средногодишната величина на БВР за 2017-2010 г. е близо 47,5 млрд.лв. (над 24 млрд.EUR), те са консервирани и не само не носят доход, но и страната трябва да плаща на чуждестранни инвеститори за поддържане на БВР – средногодишно повече от 70 млн.лв. Същевременно средногодишният размер на показателя „Бруто образуване на основен капитал“ (брутни инвестиции) за същия период е (само!) 20,7 млрд.лв. (10,6 млрд. EUR).

Промяната в международната конюнктура променя съществено вноската на БНБ в държавния бюджет (Фигура 2). Има години, през които държавният бюджет чувства подкрепа от поддържането на БВР, но през последните четири години тя секва. Нещо повече, ако процесът продължи по-дълго, тогава за финансиране на дейността на БНБ ще бъде необходимо отделяне на средства от държавния бюджет.

4. Аналитична оценка

Всяка страна се нуждае от поддържането на определено равнище на БВР. Те са своеобразна гаранция за валутната и финансова стабилност на страната и са предпоставка за устойчиво икономическо развитие. Икономическата теория препоръчва равнище на БВР, което да покрива примерно три месеца внос на стоки и нефакторни услуги. При нас същият този показател е повече от три пъти по-висок за 2017-2020 г. (т.е. БВР покриват повече от 9 месеца внос на стоки и нефакторни услуги)!

Инжeнерната наука изисква мост, който се строи, да бъде разчетен да понесе безпроблемно примерно тройно номинално натоварване. Същият мост може да се построи при разчет за поносимост на деветорно по-високо номинално натоварване, но подобно решение граничи с безсмислено разточителство.

Сравнението със състоянието в страните от ЕС показва, че България е своеобразен шампион по дискутирания показател.

Поддържането на прекомерно голям размер на БВР е следствие от действието на паричния съвет. Той беше въведен в средата на 1997 г., когато националната икономика бе в катастрофално състояние. От тогава насам икономическата ситуация се промени съществено, но валутният курс остана непроменен, пазарно неоценен. Той съдейства за натрупване на БВР.

Величината на БВР е показател за оценка на равнището на валутния курс. Ако валутният курс е надценен (т.е. местната валута е по-скъпа номинално от пазарната си оценка), тогава търсенето на вносни стоки нараства, респективно намаляват стимулите за износ, поради което се фиксира сумарно нетно изтичане на валутни ресурси, което води до намаляване на БВР. При обратната ситуация (подценена местна валута) се подтиска вносът и се стимулира износът, поради което се фиксира сумарен нетен приток на валутни ресурси, което води до нарастване на БВР.

Състоянието на икономиката корелира със финансовите възможности на населението в сравнителен междустранов план. При надценена национална валута местното население се радва на по-изгоден достъп до вносни стоки, поради което и търсенето на чуждестранна валута е по-високо. Обратно, при подценена национална валута за местното население е неизгодно пазаруването на вносни стоки и цените на външните пазари се оценяват от национална позиция като неприемливо високи.

Подценената местна валута се оценява като стимулираща икономическото развитие. Но е време да се разбере и да се осъзнае, че формалните, субективно формирани, сравнителни междустранови „предимства“ не са пътят към съвременна развита икономика. Ниското заплащане на труда, ниското корпоративно облагане, чувствително обезценената местна валута, прекалено ниското равнище на вътрешните цени – това са „фактори“, които не се вписват в съвременните норми на интелигентен икономически растеж. Нещо повече, злоупотребата с тяхното заиграване е в състояние да допринесе и да засили значително различни по характер негативни социално-икономически проблеми.

5. Заключение

Паричният съвет у нас се приема почти повсеместно едва ли не като безценна благодат. Доминира общото настроение на одобрение от фиксирания валутен курс, без да се осъзнава цената, която се плаща за тази „благодат“. Макроикономическото управление е в правото си да избере конкретен управленски вариант (в случая на валутен режим „паричен съвет“), но е длъжно да го оценява всестранно и да е наясно с различните последствия от своя собствен избор.

Към февруари 2021 г. БВР покриват десет месеца внос на стоки и нефакторни услуги (по официални данни на БНБ). Ако се следват препоръките на финансовата и икономическа теория, покритие от три месеца е достатъчно, т.е. без ущърб за финансовата стабилност на страната биха могли да се освободят поне 30 млрд.лв. от БВР, които евентуално да бъдат инвестирани в страната (при наличие и поддържане на благоприятен и атрактивен вътрешен инвестиционен климат). Такъв инвестиционен ресурс е в състояние да подобри значително икономическата позиция на страната най-малкото в рамките на ЕС!

Паричният съвет се свързва с опасенията на населението, че освобождаването на валутния курс ще върне страната в хаоса от преди четвърт век. Същевременно остава напълно загърбен въпросът какво ще стане с БВР след евентуалното включване на страната в еврозоната. Тогава този огромен финасов ресурс ще се влее във фискалния резерв и правителството ще бъде в правото си да го използва по целесъобразност. Към настоящия момент правителствата на България не показват готовност да оперират ефективно с подобен грамаден финансов ресурс, т.е. същите опасения за развихряне на корупционни практики остават и за post-euro периода.

Ръководството на БНБ е в дълг към собствения си народ. То старателно отбягва всякакви коментари под предлог, че не се меси в политически по същност решения. Но именно в БНБ са концентрирани (или трябва да бъдат концентрирани) най-добрите специалисти по дискутирания проблем. Именно представители на БНБ следва да акцентират вниманието на обществеността върху възлови финансови по същество въпроси. Не е нужно да съществува формално задължение, но е препоръчително ръководството на БНБ да свиква пресконференция (поне веднаж годишно) при предаване на своя отчет в НС и да обърне внимание върху горещи банково-финансови проблеми. Иначе остава впечатлението, че ръководството на БНБ е загрижено единствено и истински само за своето собствено съществувание.