Скоро невидимата инфлация ще се покаже в статистическите съобщения и тогава ерата на лесните пари ще свърши. Алтернативата е нов Бретън-Уудс…

Историята, дори и най-новата финансова, може да бъде твърде забавна. През 2012 г. тройката на тогавашните „спасители“ на Гърция с безпокойство съобщи, че дори и през 2020 г. съотношението публичен дълг / БВП на южната ни съседка може да остане на тревожните 120%. По-реалистични анализатори на МВФ полуофициално говореха за 145%. Финансовите пазари, свикнали да очакват по-лошото, залагаха на 160%.

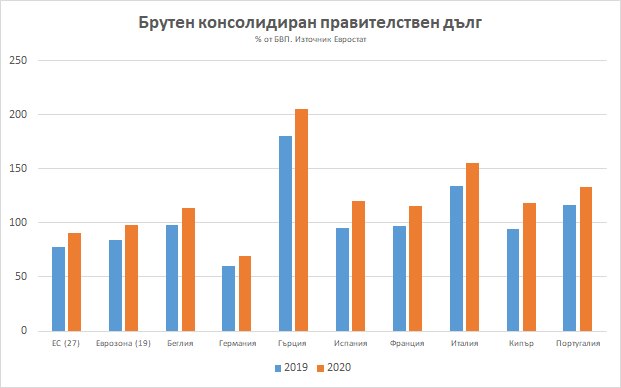

По данни на Евростат, през 2020 г. брутният публичен дълг на Гърция е 206%. Този факт е важен сам по себе си, но освен това навежда на два извода: (1) дългосрочните и дори средносрочни количествени прогнози нямат особена стойност в турбулентната световна икономика; (2) подобна дългова тежест не е останала незабелязана на глобалните капиталови пазари.

Защото далеч не е само Гърция: съотношението на брутния правителствен дълг спрямо БВП на Европейския съюз (27 страни) през 2020 г. е средно 90.7%. Само за една година този показател се е влошил с над 13 процентни пункта. Вина за това носят както всеобщите бюджетни дефицити (6.9% от БВП на съюза), така и резкият спад на БВП.

Проблемът не е толкова в общия размер на правителствения дълг, колкото в това, че през миналата година – а през тази тенденцията се задълбочава – няколко страни в еврозоната дружно минаха „червената линия“ от 100% публичен дълг / БВП. Това са Белгия, Франция, Кипър и Испания. Португалия, Италия и Гърция и преди това бяха над чертата.

Да поставим този факт в перспектива: седем страни, с общо 45% от БВП на съюза, имат опасно висок товар на публичния дълг. В това число влизат втората, третата и четвъртата най-големи икономики на ЕС.

В предишни статии в „Икономически живот“ е ставало дума, че публичен дълг от 100%, 150%, дори 180% от БВП не е присъда. Например Британия след Наполеоновите войни бързо успява да надрасте сходния товар на военновременните облигации.

Но Британия през XIX и еврозоната през XXI век не са едно и също нещо. В първия случай имаме метрополия във фаза на индустриална революция, във втория – страни във валутен съюз с голям сектор на услугите и негативни демографски тенденции.

Международните институции днес усърдно призовават правителствата на големите икономики да не оттеглят подкрепата си за населението и бизнеса в безпрецедентната пандемия. И правителствата ги слушат: през 2020 г. бюджетният дефицит на САЩ беше 3.1 трилиона долара, 14.9% от БВП. Дори Германия си позволи да си затвори едното око и отчете бюджетен дефицит от 4.2% от БВП, или близо 140 милиарда евро. Франция записа бюджетен минус от 211 милиарда евро.

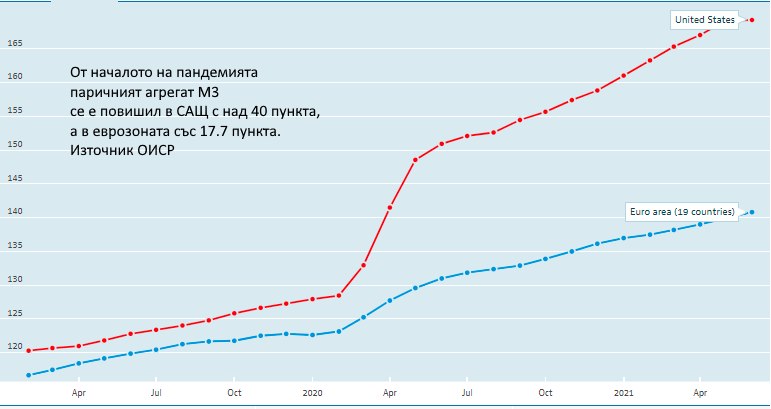

Тези огромни суми – общите правителствени дефицити в ЕС за 2020 г. доближават 1 трилион евро – не могат да потънат без странични ефекти в икономиката, която и без това търпи фундаментални размествания. Последиците от увеличеното парично предлагане са многопластови, но най-очевидно е обезценяването на парите, т.е. покачване на цените.

През юли Евростат отчете инфлация от 2.2% на годишна база – и то при положение, че тази година ЕС премина през двойна рецесия. (Явно икономическите прогнози не са съвсем загубена кауза: през април 2020 г. заложих в „Икономически живот“ на стагфлация.) Официалната методика най-вероятно подценява реалната инфлация, но да оставим това засега настрани. По-важно е, че когато ръстът на цените премине 2%, в Европейската централна банка звънва едно звънче.

На света има и други видове централни банки, но смисълът на съществуването конкретно на тази във Франкфурт е да противодейства на инфлацията. Това не значи, че наесен ЕЦБ незабавно ще повиши лихвите или ще спре операциите по изкупуване на ДЦК. Напълно възможно е в безпрецедентната обстановка целевата инфлация да стане от 2% например 3%. Действията на ЕЦБ трябва да щадят растежа, за да се избегнат банкови фалити.

Все пак, ако цените в еврозоната растат още няколко месеца със същия темп, централната банка със сигурност ще вземе мерки за затягане на паричната политика. САЩ са в друга позиция, но и там масивните стимули не може да са вечни. През юли 2021 г. индексът на цените на едро в САЩ скочи със 7.8% на годишна и с 1% на месечна база.

Цялото това изливане на пари, въпреки потиснатата бизнес активност в много сектори, обезценява капитала и е надвиснал риск, чиято развръзка може да дойде внезапно.

Да се опитаме да анализираме тези факти. Инфлационните очаквания са безспорни, вече и официалните ценови индекси реагират, а публичният дълг рязко се е повишил. Заетостта е доста висока, като безработицата в еврозоната през 2020 г. е на най-ниското си ниво от поне десет години насам (без да броим 2019 г.) При такава диагноза правоверният икономист предписва само една рецепта: строги икономии.

Така нареченият остеритет допринесе за много от проблемите на еврозоната, но този урок не е научен. Или, по-скоро, вредните ефекти на остеритета се разбират добре по политическите върхове, но това оръжие е изпитано. Тънкият момент е избирателният остеритет: за да може стойността на финансовите капитали да бъде (донякъде) съхранена, то стойността на парите в реалната икономика следва да бъде възвърната – и ако е нужно, това ще бъде направено по грубия начин.

С други думи, в интерес на банките и големите финансови инвеститори в моменти като този е хората и фирмите да разполагат с по-малко пари. Изпитан начин да се постигне това е чрез съкращаване на публични услуги: домакинствата да плащат сами за неща, които по-рано е осигурявала държавата – мярка, която може да се аргументира и с нарасналия публичен дълг.

Нужно ли е страните да дават по 5-6% от своя БВП за обществено здравеопазване или образование, щом уроците вече се водят предимно в интернет, а публичните здравни системи очевидно не се справят? Не вредят ли на „свободния пазар“ социалните помощи и правителствените разходи за наука? За този начин на мислене няма свещени крави.

Да обобщим дотук, при създалата се ситуация за богатите страни има два варианта:

- Правителствата да продължат да вливат в икономиката много пари, а централните банки да запазят охлабена парична политика. Това налива масло в огъня на инфлацията и ще заличи спестяванията. Но ще има и полезни (за някои) странични ефекти. Например, натрупаният дълг, публичен и частен, в размер на стотици трилиони ще се обезцени и на икономиката ще ѝ олекне. Китайският арсенал от американски ДЦК ще бъде обезсилен.

- В удобен момент, например след парламентарните избори в Германия през септември, да се тръгне към постепенно затягане на паричното предлагане, а първият ход в тази насока да е ограничаване на разходите в публичната сфера. Тъй като харченето беше голямо, и затягането трябва да си го бива – да е „майката на всички икономии.“ Проблемът е, че остеритетът намалява данъчните приходи и влияе негативно на цялата икономика. Също и имотният пазар ще застене.

Доколкото имаме известен опит от историята, може да предположим, че Западът ще реши проблема с комбинация между (1) и (2), в която (2) преобладава. Но има и нова, трета възможност, която не е за подценяване: (3) мащабна световна парична и дългова реформа, организирана около линиите на новите дигитални валути.

„Нов дигитален Бретън Уудс“ сега звучи странно, но щяхме ли да повярваме, ако на Коледа 2019 г. някой ни беше казал, че след три месеца офисът ни ще се премести вкъщи, а правителството ще ни забранява да излизаме на разходка? Светът на фиатните пари премина през множество цикли на свиване и разпускане. Изградената система беше разнообразна, затова и сравнително устойчива в целостта си: долар самодържец, евро по модела на златния стандарт, изобилни и дирижирани валути на развиващите се пазари…

Половин век, след като Ричард Никсън отвърза световните пари от златото, фиатната система е изчерпила потенциала си. Тя генерира твърде много дълг в системата. Тъй като тя не може да съществува без икономически растеж, а икономическият растеж е все по-труден в наши дни, с основание може да предположим, че новият паричен ред не е далеч, и върху него се мисли.