- Постановка

Бюджетно време е. Дискутират се (старите) нови бюджетни пропорции – приходи, разходи, дефицит и т.н. Този иска едно, оня иска друго. Мераците са безчет.

Старателно обаче се избягва темата, свързана с принципите на данъчно облагане и с оценката на данъчната система. Ставките за ДДС се дискутират оживено, предлагат се и оценяват различни варианти на облагане с ДДС (все с тенденция на снижение), но внимателно се избягва действащата система на корпоративно и подоходно облагане.

Плоският данък със ставка от 10% се прие у нас в края на 2008 г. и се задейства от 2009 г. Аргументите бяха няколко:

Първо, по-ниското общо данъчно облагане ще „осветли“ икономиката, населението и фирмите ще са по-склонни да си плащат данъците, така че общата данъчна събираемост ще се увеличи.

Второ, по-ниското данъчно облагане ще остави повече капитали във високодоходната част на населението (капиталистите), които ще инвестират тези капитали в икономиката, респ. ще нарастнат темповете на прираст на БВП, което ще бъде в интерес на цялото население. Това е хипотезата за т.нар. просмукващ ефект (trickle-down theory).

Трето, по-ниското данъчно облагане ще доведе до намаляване на социалното разслоение в обществото, т.е. плоският данък следва да се оцени като социално по-справедлив данък.

Четвърто, по-ниското данъчно облагане ще повиши атрактивността на страната за чуждестранните инвеститори, което ще стимулира икономическия растеж в интерес на страната.

Могат да се добавят и други приятно и красиво формулирани очаквания, които звучат не по-малко атрактивно.

Годините минават, натрупват се немалко данни за оценка на очакванията, но правителствата систематично избягват да се ангажират с авторитетно направен преглед за състоянието на данъчната система, както и за възможните й промени. Аргументите са почти като на футболни запалянковци – или не е време да се сменя данъчната система, защото икономиката върви добре (???), т.е. не се сменят играчи, ако тимът побеждава, или е кризисно време, през което не е подходящо да се сменя данъчната система. Междувременно се намаляват данъчни ставки на ДДС, данъкът се диференцира, което по същество е негласна промяна на данъчната система, но без да се засяга възлюбленият плосък данък.

2. Осветляване на икономиката

По принцип, да се говори за осветляване на икономиката поради ниски данъчни ставки, които биха позволили на населението и фирмите да си плащат редовно данъците, не е правомерно, както и не е коректно. Плащането на данъци не е доброволен акт, а е законово задължение. Министерството на финансите (МФ) е институцията, която е натоварена със задачата да осигурява редовното плащане на данъци, както и да санкционира тези, които не изпълняват конкретните законови изисквания. Ако МФ не си изпълнява регулярно и качествано функциите, с които суверенът го е натоварил, тогава администрацията на МФ следва да се смени с по-годна такава.

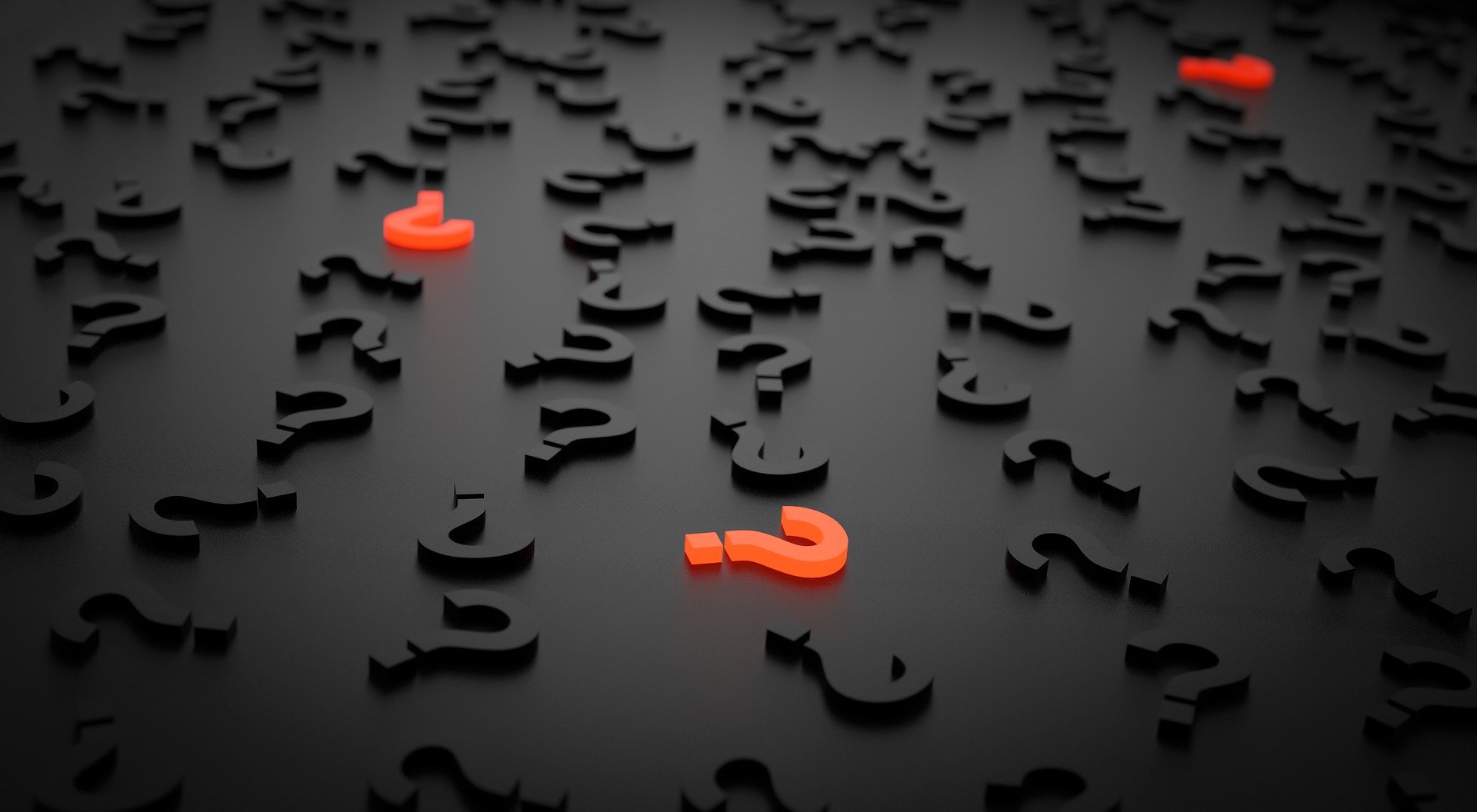

На Фигура 1 е представено „осветляването“ на икономиката. За 11-те години след 2008 г. събираемостта от плоския данък не успява да достигне тази през 2008 г. Единствено през 2021 г. се постига заветното превишение (с 0,1 процентни пункта!), което се дължи на повишената събираемост от подоходния данък. Изключението през 2021 г. потвърждава правилото, а именно, че „осветляването“ на икономиката зависи от ефективността на функциониране на МФ, а не от плоския данък. Остава неизвестно каква ще е събираемостта през текущата 2022 г.

3. Инвестиционна активност

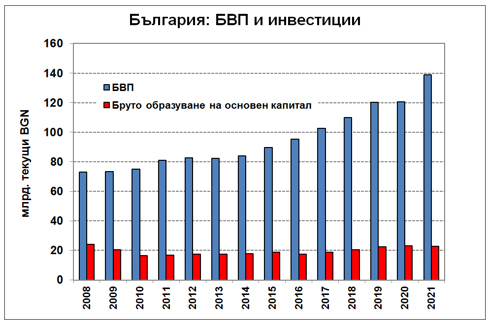

На Фигура 2 е представена динамиката на БВП и на Бруто образуване на основен капитал (от статистиката на БВП по разходи за крайно използване) в текущи цени, за 2008-2021 г. За целия разглеждан период инвестициите (Бруто образуване на основен капитал – БООК) изостават от равнището през 2008 г. Показателно е, че през 2008 г. БООК са 24 млрд.лв., а през 2021 г. са 22,7 млрд.лв., т.е. продължават да изостават от равнището през 2008 г., при това в текущи измерения, с 5,4%! В реални измерения разликата е драстична – равнището на БООК през 2021 г. е с 31% по-ниско от равнището му през 2008 г. по цени от 2015 г.! И това при условие, че същият показател за БВП за същия период е плюс 22,6%!

Видимо плоският данък не съдейства за прираст на инвестициите така, както се очакваше по презумция.

4. Социално разслоение

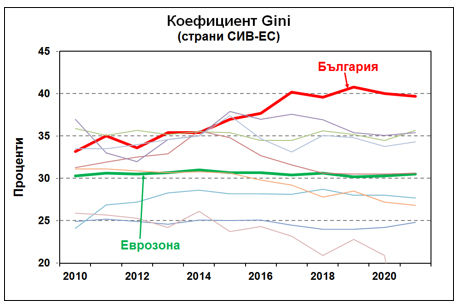

Икономическата теория е разработила специален показател за оценка на степента на социално разделение в обществото. Той е т.нар. коефициент Gini, който варира между нула и единица (респ. в проценти от нула до 100%). Колкото е по-голям коефициентът на Gini, толкова е по-голямо социалното разслоение и обратно.

На Фигура 3 е представена динамиката на коефициента Gini (по Eurostat) за периода след 2010 г. (Eurostat не предоставя информация за показателя преди 2010 г.). На Фигура 3 е представена и средната величина на показателя за еврозоната, както и за осем други страни от Централна и Източна Европа, които преди 90-те години на миналия век бяха членки на Съвета за икономическа взаимопомощ (СИВ), а по-късно се включиха в ЕС. Те са Естония, Латвия, Литва, Полша, Румъния, Словакия, Унгария и Чехия. За тях е възприето условното означение „страни СИВ-ЕС“, те стартираха социално-икономическото си развитие след 1990 г. от относително сравними позиции и това обяснява специалния интерес към тях.

През целия период след 2010 г. коефициентът Gini за България поддържа възходящо развитие, т.е. за разглеждания период социалното разслоение в българското общество се влошава последователно. То е най-високо не само за страните СИВ-ЕС, но и за ЕС. Този период се покрива изцяло от действието на плоския данък, който видимо създава предпоставки за увеличаване на дистанцията между бедни и богати.

5. Капиталова атрактивност

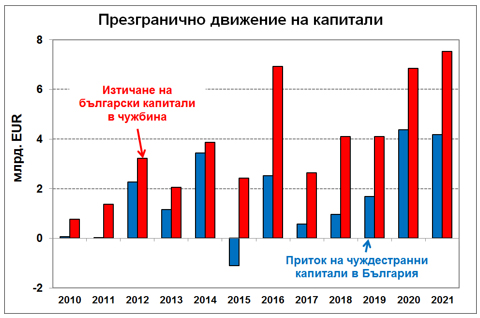

Капиталовата атрактивност на страната е редно да се оценява паралелно както за чуждестранните инвестиции, така и за местните. На Фигура 4 е представено презграничното движение на местни и на чуждестранни капитали.

На Фигура 4 се открояват последните две Covid-ни години, при които има по-високо презгранично движение на капитали. Ако разгледаме относително „нормалната“ декада 2020-2019 г., ще пресметнем, че нетният приток на чуждестранен капитал в България е 11,6 млрд.EUR, а нетното изтичане на национален капитал в чужбина е 31,5 млрд.EUR, т.е. почти 2,7 пъти по-високо! За двете Covid-ни години 2020-2021 г. съответните числа са 8,5 млрд.EUR и 14,4 млрд.EUR!

Макроикономическото управление у нас следи притока на преки чуждестранни инвестиции, а сумарното презгранично движение на капитали остава извът тяхното полезрение.

6. Заключение

Приведената информация доказва, че заложените привлекателни очаквания при въвеждането на плоския данък през 2009 г. претърпяват пълно фиаско. Нищо от красиво формулираните следствия не се постига. Нещо повече, състоянието все повече се влошава.

Въпреки ясните негативни индикации макроикономическото управление упорито отказва да ги забелязва, както и избягва да се ангажира с конкретни оценки и управленски решения.

Обяснението видимо следва да се търси не в стремеж за постигане на полезни ефекти на национално равнище, а във някаква форма на поддържане на административен комфорт, както и защита на собствени субективни интереси.