На фондовия пазар предимството на диверсификацията на портфейла остава абсолютно валидно, подчертава Тиери Бешю, завеждащ инвестициите в управляващото дружество Kanopy AM в анализ за Capital.fr*. Доказателството е проучване на S&P 500, барометър на акциите, котирани в Съединените щати…

Нобеловият лауреат за икономика Хари Марковиц почина миналия месец на 95-годишна възраст. Той е признат най-вече като баща на съвременната финансова теория благодарение на фундаменталния си труд „Portfolio Selection“ (Избор нса портфейла) от 1952 г., в който разглежза разпределението на активите в портфейла в несигурна среда. Малко по-късно той пише докторска дисертация, посветена на съвременната теория на портфолиото, където показва същественото значение на диверсификацията. Използвайки стандартното отклонение на възвръщаемостта като „прокси“ (приближение) на риска на даден актив, той успява да покаже, че комбинацията от некорелирани или слабо корелирани активи позволява да се намали общият риск на портфейла, без да се засяга крайната му възвръщаемост, като по този начин предлага по-добро съотношение възвръщаемост/риск, отколкото от един отделно взет актив.

Така той определя „ефективна граница“ на възможните портфейли, които максимизират очакваната възвръщаемост за дадено ниво на риск. Следователно той е в основата на теорията за CAPM (модел за оценка на финансови активи), която въвежда допълнителното понятие за бета и алфа, което прави възможно установяването на очакваната възвръщаемост на даден актив. Марковиц също е пионерът за въвеждането и превърнало се в прекомерно използване на математиката във финансите.

На борсата диверсификацията на портфейла е предпочитана от професионалистите

Макар че днес мнозинството от мениджърите признават концептуален интерес към съвременната теория за портфейла, на практика те са се отдалечили от нея, защото се смята за твърде нестабилна и не непременно ефективна. От друга страна, идеята за диверсификация последователно се прилага от управляващите дружества и количественото управление разчита на този основополагащ принцип за изграждане на силно диверсифицирани портфейли. Така диверсификацията се счита за единствения free lunch (безплатен обяд) във финансовата теория.

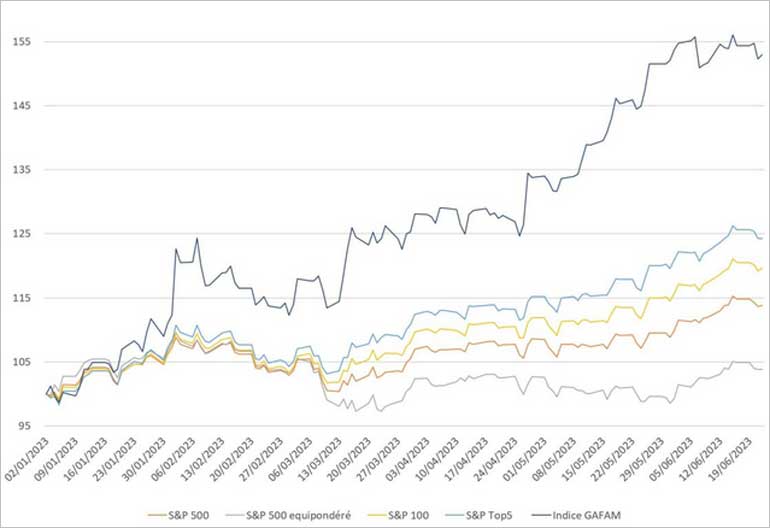

И все пак, изглежда, че за 2023 г. това не важи и, точно обратното, концентрираните портфейли са предпочитани, благодарение на доброто представяне, докато много диверсифицираните портфейли донесоха разочарование. Графика 1 показва представянето на S&P 500 (претеглена пазарна капитализация), водещият капиталов индекс на Уолстрийт, еднакво претегления S&P 500, S&P 100 (топ 100 акции от S&P 500), S&P топ 5 (топ 5 акции) и накрая индексът GAFAM (Google-Apple-Facebook-Amazon-Microsoft).

Портфолиото на GAFAM е най-концентрирано и неговото движение надхвърля 50%, докато еднакво претегленият S&P 500, по природа най-диверсифициран (защото избягва пристрастията на концентрацията на индексите на пазарната капитализация), не надвишава 5%. Така през 2023 г. теорията за диверсификацията на Марковиц не действа! Въпреки това, ако концентрацията се беше превърнала в панацея, индексът Dow Jones, съставен само от тридесет компании, щеше да направи чудеса. Той обаче изостава с около 5%. Причината е, че тук има секторни специфики. И това, което се случва през 2023 г., не се потвърждава в по-дългосрочен период.

От създаването си индексът GAFAM превъзхожда всички останали индекси. От края на 2016 г. той е нараснал с 280%, докато Nasdaq – с 200%, а S&P 500 трябваше да се задоволи със 100%! Но не можем да извлечем конкретна поука от това, защото този индекс страда от пристрастието на инвеститорите към него. След като изберем ценните книжа, които са се котирали най-добре за определен период, ние неизбежно виждаме, че този портфейл се котира по-добре, без да можем да направим каквито и да било заключения за бъдещето. Това нещо се случва редовно през последните десетилетия с акциите на технологичните компании от края на миналия век, например, или с тези на финансовите фирми преди 2007 година. Следователно същите сривове могат да настъпят и при тези акции.

Остава въпросът за диверсификацията. За дълъг период Графика 2 представя разликите в представянето от една страна между S&P 500 и S&P 100 и от друга страна – между еднакво претеглените S&P и S&P 500. Констатираме, че след 1990 г. представянето на S&P 500 и това на S&P 100 е почти сходно (синята крива показва разликата в представянето между двата индекса) с редуващи се периоди на по-добро или по-лошо представяне на S&P 500.

Балансираният портфейл е най-добрият в дългосрочен план

От друга страна, оранжевата крива, която показва разликата в представянето между еднакво претеглените S&P и S&P 500, дава много по-силно послание. Еднакво претегленият S&P значително превъзхожда S&P 500 (почти 40% разлика) с големи цикли на превъзходство. Фазите на слабо представяне съвпадат с технологичния балон между 1995 г. и 2000 г. и след това от 2017 г. насам. Извън периода на балона, еднакво претеглено портфолио следователно изглежда носи повече стойност от портфолио, претеглено по пазарна капитализация.

Следователно можем да заключим, че броят на ценните книжа в портфейла не играе съществена роля, както показва разликата между S&P 500 и S&P 100. Тук откриваме постулата, научен още в училище, че след като броят на акциите надхвърли 30, ефектът на диверсификация се изпарява. Това, което изглежда решаващо за ефективността на диверсификацията, е преди всичко в относителната тежест на всеки от нейните компоненти. Портфейлът, претеглен по пазарна капитализация, има тенденция да се концентрира много силно върху търсените сектори (какъвто е случаят по време на периоди на балон) и следователно да бъде по-рисков, тъй като е по-малко диверсифициран.

Такъв е случаят днес с S&P 500, където петте най-висококотирани компании представляват 22,4% от индекса, като по този начин намаляват ефектите от декорелация, която може да съществува с другите ценни книжа. Рискът се увеличава, докато въпросният балон се спука. Въпреки че е трудно да се направи прогноза за обръщането на тази концентрация, можем с пълно право да считаме, че най-добрият дългосрочен портфейл е балансираният портфейл, който напълно се възползва от ефекта на декорелацията и избягва капаните на залагането на няколко особено скъпи акции. Следователно Марковиц е бил прав!

*Превод Георги Саулов