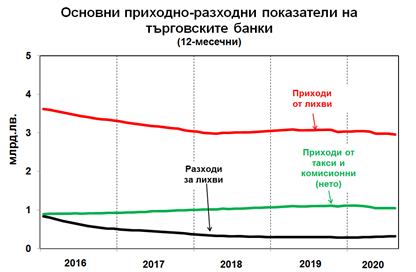

Основните финансови резултати на търговските банки (ТБ) у нас от депозитно-кредитната им дейност са почти замразени за последните 4-5 години (Фигура 1). Стабилните приходи на ТБ са от лихви и от такси и комисиони. Ситуацията се изцежда с почти двойното намаление на разходите за лихви, както и с прираста на приходите от такси и комисиони (нето, приходи минус разходи от такси и комисиони). Наблюдаваната динамика е следствие от почти ненарастващата инвестиционна активност в страната за тези години – бруто образуване на основни фондове (брутни инвестиции) се колебае на равнище от 19-20 млрд. лв. Наблюдава се плах прираст както на кредитите, така и на депозитите, но той се съпровожда от намаляване на лихвените проценти, така че крайният финансов резултат от основната дейност на ТБ поддържа демонстрираната на Фигура 1 устойчивост.

Напълно различна е динамиката на печалбата на ТБ у нас (Фигура 2). Тя е много по-лабилна и е следствие от комбинираното въздействие на банковата активност на кредитния и на инвестиционния фронт.

На пръв поглед изглежда странна гърбицата през 2019 г. на Фигура 2, а естествената интерпретация на драстичния спад през първите 8 месеца на 2020 г. се свързва с въздействието на Covid-19. Истината обаче е по-различна.

На Таблица 1 е представена динамиката на основни агрегирани финансови показатели от дейността на ТБ у нас за последните пет години. Показателите вървят относително плавно с изключение на „Други разходи“ през 2020 г. (към месец август, на годишна основа), когато се отбелязва прираст на показателя от почти три четвърти. Именно този прираст на разходния елемент намалява драстично печалбата на ТБ.

Позицията „Други разходи“ (за 2016-2019 г.) в Таблица 1 е сума от няколко разходни елементи, основни от които са „Амортизация“ и „Обезценка“[1]. Разходът „Амортизация“ е относително устойчив, но през 2019 г. и по-късно той се увеличава с близо 100 млн.лв. поради корекция на амортизационните норми. Това увеличение не може да обясни колебанията в нетната печалба. Динамичен е показателят „Обезценка“, който намалява постепенно, но все пак драстично, от 1100 млн.лв. през 2015 г. и 814 млн.лв. през 2016 г. до 491 млн.лв. към август 2020 г. (на годишна основа, 12-месечна сума). Високата стойност на обезценката в началото на разглеждания период е следствие от преоглеждането на качествата на кредитните портфейли след катастрофата с КТБ през 2014 г. Намалението от около 320 млн.лв. се влива в нетната печалба, което обяснява прираста й през 2019 г. спрямо 2016 г., но не и спада през първите осем месеца на 2020 г.

През юни 2020 г. се появява нов съществен разход като елемент на позицията „Други разходи“ за ТБ, а именно: „Парични вноски за фондове за преструктуриране и схеми за гарантиране на депозитите“. Стартира процес на финансово попълване на посочените фондове от ТБ, които за юни-август отделят за посочените фондове 723 млн.лв. Те се осчетоводяват като разходи, но в действителност са заделени от ТБ средства във вид на своеобразна застраховка и взаимопомощ. С тези средства се редуцира тяхната печалба.

Единният фонд за преструктуриране (ЕФП) е иницииран от ЕС фонд на наднационално ниво. Той е предназначен за преструктуриране на неплатежоспособни банки след изчерпване на другите възможности, като например инструмента за рекапитализация чрез вътрешни източници. ЕФП се финансира чрез вноски от банковия сектор.

ЕФП следва да достигне най-малко 1% от размера на гарантираните депозити на всички лицензирани кредитни институции (т.е. около един милиард лева за България в средносрочна перспектива) във всички участващи в банковия съюз държави-членки на ЕС (тук). ТБ у нас ще трябва да отделят още една подобна месечна вноска и след това ще възобновят нормалните си финансови взаимодействия, т.е. най-вероятно величината на нетната им печалба ще възстанови нормалната си динамика.

Банковият съюз е част от интегрирана финансова рамка и представлява отговор на ЕС на финансовите и икономически кризи. Държавите-членки на еврозоната са автоматично част от банковия съюз, а другите държави-членки на ЕС могат да се включат доброволно в него. Банковият съюз се основава на три стълба: (1) Единен надзорен механизъм; (2) Единен механизъм за преструктуриране; (3) Механизми за финансиране като схеми за гарантиране на депозитите и обща подкрепа (кредитна линия). Трите стълба стъпват на два хоризонтални набора от правила, които се прилагат за всички държави-членки (тук).

Европейската централна банка ще поеме контрола и надзора над банковата ни система, причина за което е и провалът на банковия надзор на БНБ и фалитът на КТБ. Този акт изисква и отделянето на ресурси от ТБ за захранване на ЕФП.

Заключение

ТБ у нас не понасят загуби от действието на Covid-19. Те разполагат с достатъчно финансови ресурси, за да не изпитват напрежение за съществуването си. Показателно е, че активите на ТБ продължават трайно да нарастват с немалки темпове (примерно 7% годишно). Този прираст е следствие и от изискването на БНБ за увеличаване на внесения капитал на ТБ, който нараства със 17% за периода март-август 2020 г.

Три са основните елементи на активите: (1) Кредити и вземания (две трети от активите); (2) Пари и парични салда в централни банки и други влогове на виждане (около една пета от активите); (3) Финансови активи на разположение за продажба (дългови ценни книжа, около 9% от активите). От тези три елемента единствено паричните салда на ТБ в централни банки бележат съществен прираст (с една трета за февруари-август!), докато другите елементи са относително устойчиви.

Финансовите проблеми на страната към настоящия момент са свързани не толкова със здравината на банковата система и тяхната ликвидност, а със свитата кредитна и инвестиционна активност като спирачка на икономическия растеж. Нещо повече, въздържаната кредитна и инвестиционна активност създава стимули за използване на свободните финансови ресурси на ТБ в относително рискови инвестиционни начинания, които не попадат под контрола на банковия надзор, но могат да им създадат финансови затруднения.

[1] Точното наименование на използвания в Таблица 1 показател „Обезценка“, който фигурира в Отчета за приходите и разходите на търговските банки, е: „Обезценка или (-) обратно възстановяване на обезценка на финансови активи, които не се отчитат по справедлива стойност в печалбата или загубата“.