В два свои коментара проф. Гарабед Минасян засегна накратко и темата за паричния съвет – въпрос от огромна важност за финансово-икономическите процеси у нас. Затова редакцията на ИЖ помоли колумнистите си за мненията и гледните им точки, относно паричния съвет. Публикувахме първо текста на проф. Минасян, а сега предлагаме анализа на Димитър Събев, очаквайте и коментара на доц. Красен Станчев...

България може да спечели много, ако отслаби юздите на строгия си паричен режим

Ще оценим ефекта от въведения през 1997 г. паричен съвет според това дали смятаме, че страната се развива добре, или напротив. За малко повече от две десетилетия с валутен борд, реалният БВП на България по данни на Световната банка се е увеличил с 92%, т.е. почти се е удвоил. Износът на стоки е скочил с 350%. Това са впечатляващи резултати.

В същото време, под шапката на валутния борд, населението се е стопило с 1.3 млн. души. Материални и социални лишения по данни на Евростат през 2018 г. изпитват 34.3% от българите, което е почти тройно над средния за ЕС процент. Може да се намерят много примери за това дали българската чаша е пълна или празна. По-важно е да разберем, че това, което в момента се случва в България – за някои добро, за други лошо, е

следствие от действащия паричен режим.

Практичният човек ще се учуди, че подобни неща въобще трябва да се коментират. Но поне доскоро в нашите „експертни и академични“ среди преобладаваше мнението, че всичко, което е необходимо на едни пари, е да бъдат стабилни – и щом паричният съвет носи стабилност, той е най-доброто решение: не само за България, а и за целия свят.

Така ли е наистина? През 2010 г. брюкселският мозъчен тръст „Брьогел“, считан за втори най-добър в света в сферата на международната икономика, публикува анализ на ефектите от валутните режими върху икономическите показатели на 17 страни от централна и източна Европа. Установени бяха сериозни разлики в икономическите резултати на страните с фиксиран (като България) и на тези с плаващ валутен курс.

По време на Голямата рецесия страните с плаващ валутен курс понесоха средно 2.9 % спад на БВП, а тези с фиксиран се сринаха с 8.2%. Безработицата в страните с фиксиран курс се повиши 2.5 пъти повече, отколкото в „плаващите“. Тези с фиксиран курс имат по-висок брутен външен дълг. Около 40% от всички чуждестранни инвестиции във „фиксираните“ отиват в недвижими имоти и финанси, при 25% за „плаващите“. За капак, средната инфлация е еднаква за страните с фиксиран и с плаващ валутен курс.

България може и да няма силна икономика, но не изпитва недостиг на икономисти. Изследвания като горното трябваше да занимават икономическата ни общност през последните две десетилетия. Вместо това, върху темата за валутния борд беше наложено медийно табу. За да коментираш пред публика дали съществуващият валутен режим е добър или лош за страната, нужно бе да си наистина влиятелна личност.

От 2008 г., тогава като редактор в сайта Money.bg, се възползвам от всяка възможност да критикувам режима на валутния борд. Дефлационните тенденции, които валутният борд създава на пазара на труда и на потребителския пазар вървят ръка за ръка с предимството, което чуждестранният бизнес извлича пред българските предприемачи заради нашата

модифицирана версия на златния стандарт.

Финансираме дълга на чуждестранни правителства с нашия валутен борд, но се радваме, че БНБ „не печата пари“. И, разбира се, сами се лишаваме от смекчаващия търговските дисбаланси ефект от плаващия валутен курс. А изброените въздействия са само представителна извадка за вредите, които бордът ни причинява.

Оставам на същото мнение относно вредите от валутния борд – и в същото време ставам все по-убеден противник на неговия пълен демонтаж. Защо е това противоречие?

Политиката, в частност макроикономическата, е изкуството на възможното. България няма безкрайно много варианти за валутен режим. Можем: а) да поддържаме валутния борд, докато влезем в еврозоната, или в „чакалнята“ ERM; б) да премахнем валутния борд, без да подаваме заявление за членство в еврозоната; в) да модифицираме валутния борд, така че да намалим вредните ефекти, но да запазим, засега, основните му свойства.

Възможност „а“ е официалната политическа линия, но тя коства много на българската икономика. Инвеститори оценяват, че действието на валутния борд съкращава годишния ръст на БВП с 5 пункта. От друга страна,

ако се откажем от валутния борд

с голяма вероятност може да се прогнозира скок на цените на недвижимите имоти. Не заради друго, а защото хиляди българи ще се наредят пред банките, за да си изтеглят левовете и да ги вложат в нещо „сигурно“. Финансовите травми са трайни – показва го паричният консерватизъм на германците, век след хиперинфлацията на Ваймарската република. България също помни, че 1/3 от банките в страната фалираха година преди въвеждането на борда.

Опашките ще се извият преимуществено пред български банки, две от които изпитват капиталови затруднения. Данните на БНБ сочат, че у нас има общо над 34 млрд. лв. спестявания на домакинства в левови депозити в банки. Ако приемем, че 20% от тези пари ще бъдат изтеглени, за да се инвестират в имоти, злато или чуждестранни валути, предлагането на левове на пазара ще скочи със 7 млрд. лв. за много кратък период. Следствието ще е скок на цените, най-вече на дълготрайните стоки. Както и в Аржентина, хората ще започнат да спестяват под формата на автомобили и перални машини.

Разбира се, премахването на борда може да стане и по друг начин. Седнал пред камината, Рузвелт обясни на народа си през март 1933 г. защо е важно да се запази доверие в бъдещето на САЩ – и на другия ден имаше опашки пред банките, но не за теглене, а за внасяне на пари. Има ли български лидер, който може поне да се приближи до подобно влияние върху населението? Надали. Още първият сигнал за премахване на борда ще създаде вълна от страх и спекулации.

Зависимостта от избрания път (path dependency) е силен икономически ефект: може и да сме сгрешили, че не премахнахме борда, веднага щом той изпълни нормализиращата си задача, да речем през 2004 г. Но сега, 23 години по-късно, загубата от премахването му ще е по-голяма, отколкото са щетите от функционирането му. Стопанските отношения отдавна са влезли в коловозите на паричния съвет. Хората понесоха на гърба си т.нар. вътрешна обезценка – борба с макроикономически проблеми посредством по-ниски доходи. Те получиха и силен стимул да спестяват и сега разчитат на спестяванията си.

Проведено днес, механичното премахване на борда ще облагодетелства големите длъжници, „олигарсите“, и ще ощети най-отговорните членове на обществото. Да, след свалянето на „усмирителната риза“ икономическата динамика ще се засили, а цените на труда ще се нормализират. Първоначалният инфлационен шок надали ще надхвърли 15%: във Великобритания през 1931 г. отказът от златния стандарт доведе до едва 5% покачване на цените.

Но шокът все пак ще трае 1-2, а и повече години и не е ясно как обезлюдената България ще го понесе – говоря за възход на екстремистки партии, сепаратистки движения и т.н.

Но има и друга възможност

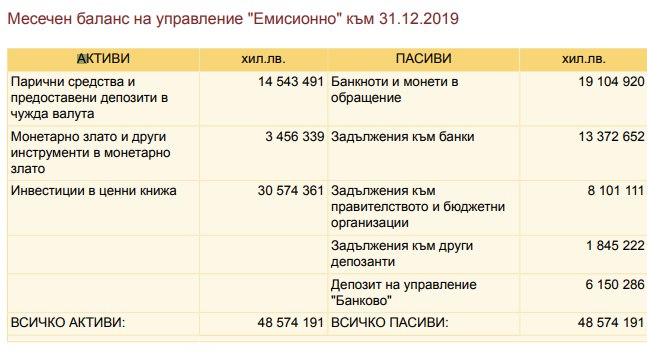

при която и вълкът ще е сит, и агнето цяло. Българският валутен борд може и трябва да се реформира. Да погледнем таблицата: в обращение са 19.1 млрд. лева, докато активите на БНБ са 48.6 млрд. лв. Наистина, пасивите на валутния борд включват и задължителните минимални резерви на търговските банки, но също и задълженията към правителството, т.е. фискалния резерв в размер на 8.1 млрд. лв., както и 6.1 млрд. лв. депозит на управление „Банково“.

Какво се получава на практика? БНБ гарантира със злато, валута и ценни книжа не само парите в обращение, но също и натрупаните от правителството и от самата централна банка резерви. Ние поддържаме допълнителни резерви, за да гарантираме стойността на вече натрупани резерви. В днешния свят това е меко казано мазохистично.

Дори поддръжниците на валутния борд признават с половин уста, че българската версия на валутен борд не е типична, а възможно най-строгата. Хвалим се, че стойността на парите в обращение е покрита със 180 или 200% чуждестранни активи. Това с други думи означава, че в нашата икономика има 2 пъти по-малко пари, отколкото би могло да има.

Зависимостта ни от валутния борд е силна, а премахването му ще създаде хаос и ще облагодетелства тъмни икономически интереси. Приближаващата еврозона ще огрее в мръсните ъгълчета на финансовата ни система и противниците на евентуалното ни евро-членство тепърва ще се множат. При всички неоспорими дефекти и на еврозоната, и на валутния борд, за страната ни е по-изгодно да се движи по „официалната“ траектория.

Но ако някой по върховете на властта мисли в перспектива и в национален интерес, реформа на валутния борд в предложената посока е решение, от което ще спечелим всички. Преди да влезем в чакалнята на еврозоната, трябва леко да охлабим паричната политика. Благодарение на консервативното си управление през годините, БНБ днес може да продължи да поддържа курса на лева спрямо еврото, дори след като увеличи паричното предлагане с няколко милиарда лева – като по този начин осигури икономически стимул, който ще помогне на страната да се измъкне от капана на средните доходи.